英特尔数据中心业务或已触底,并有信心推动全面反弹

纵观CPU技术的整个发展历程,恐怕没有哪个时期比当下XPU引擎的迅猛发展更令CPU厂商头痛的了。XPU能够以混合精度执行大量矩阵数学运算,更要命的是产能供应还相当充足。在这波压力之下,英特尔突然发现自己的数据中心服务器业务开始大幅衰退,再加上芯片制造方面的困境,共同拖累了最新季度芯片巨头的财务业绩。

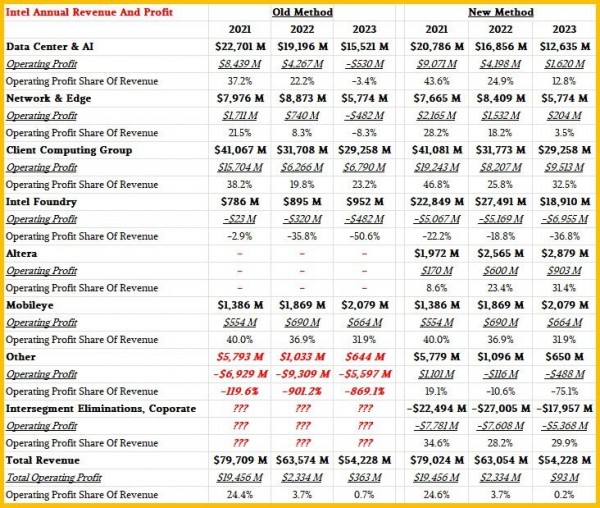

本月早些时候,我们已经对英特尔的实际财务状况做过一番分析。当时英特尔重新调整了2021年、2022年和2023年的财务数据,将产品部门向Intel Foundry业务支付的芯片蚀刻与封装服务费用纳入其中,也就是把以往的内部成本转化成了外来收入。此外,也有微软等其他客户正签约使用英特尔未来的18A乃至14A制程工艺。对于英特尔向外部企业开放其晶圆代工业务的举措,不少从业者表示热烈欢迎,希望借此机会摆脱全球芯片产能大量集中在台积电这一只篮子中的窘境。毕竟最近几周中国台湾刚刚发生地震,而且与大陆方面的关系也始终微妙且脆弱。

英特尔认为,到2030年其将发展成为全球第二大商业代工服务商。虽然“第二大”已经是个不错的成绩,但正如我们最近在研究台积电财务数据时所提到,即使英特尔的总收入达到其预测的400亿美元(其中150亿美元来自外部客户),也仍然比不上台积电那边单单AI加速器制造与封装这一项业务。具体来讲,从分析模型来看,如果台积电在未来几年内的业务增长继续高于平均水平,并在而后几年内增幅回落至低于平均水平,那么到2030年其销售总额也将达到约1780亿美元。

所以说,你英特尔可以排名第二,但除非发生某些颠覆性的变化,否则台积电的业务规模仍将是Intel Foundry的4.5倍左右。

可怕……

但对于英特尔的产品部门来说,好消息是他们的损益表已经回溯了三年,并针对2024年第一季度进行了重新调整,因此只需要按照市场价格向兄弟代工部门支付代工服务费。这会产生立竿见影的效果,让各产品部门获得比以往更高的利润。事实上,这种财务统计意义上的调整确实消除了英特尔“真实”数据中心业务中那些令人尴尬的运营损失——这里指的是数据中心与AI(DCAI)部门、网络与边缘(NEX)部门,以及新近拆分的Altera FPGA业务。

算法一变,赤字不见。

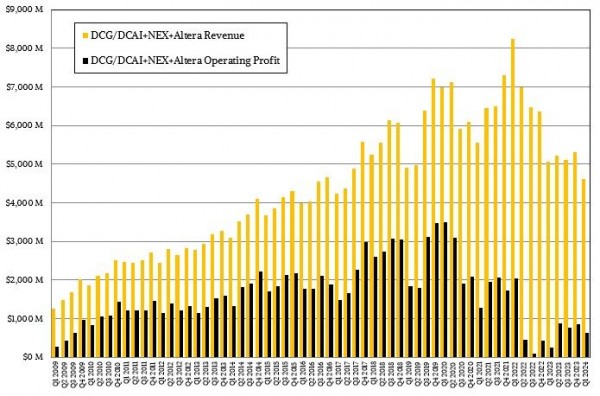

如大家所见,2022年第三季度英特尔的营业收入确实很低。从大衰退结束到新冠疫情爆发之间的营业利润角度看(黑色部分),这段时期AMD在CPU领域的崛起以及英伟达在GPU市场上的绝对主导地位,英特尔赚钱能力下滑也的确在情理之中。

下图所示,为英特尔新旧两种统计方法下的年度业绩表现,供大家参考:

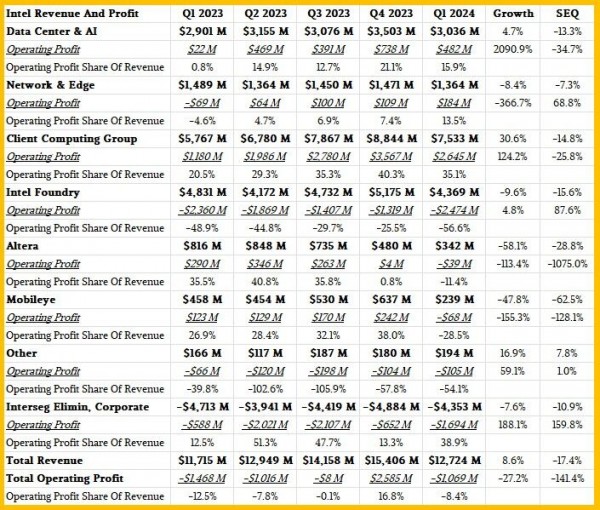

下图则为统计方法更新之后,英特尔过去五个季度以来的业绩表现:

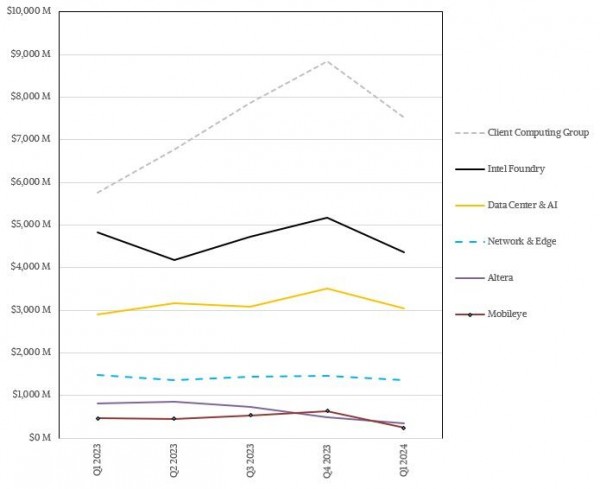

以下图表更为直观,展示了英特尔各重要业务部门及其收入表现:

由于周期太短,这份图表几乎毫无用处。我们根本不可能从这么少量的数据当中感受到各业务部门的趋势性变化。但好消息是,英特尔发布的年度数据让我们能够明确了解过去三年间Intel Foundry的业务表现,也看到了Altera部门的起起落落。因此,我们可以从DCAI与NEX部门的数据中提取出Altera业务,再从2021年第一季度起进行数据跟踪。之所以选择这个时间点,是因为时任英特尔首席技术官、前数据中心部门总经理Pat Gelsinger开始执掌英特尔。在此之前,Gelsinger还曾管理过EMC和VMware的大部分业务。

整个过程虽然痛苦,但Gelsinger确实做出了一系列正确的决定,并开始为这家他深爱的芯片厂商不知疲倦地摇旗呐喊。毫无疑问,他一直在关心英特尔、陪伴英特尔。

总而言之,我们整理出一份比较可靠的Excel电子表格,其中反映了Intel Foundry从2021年到2022年之间八个季度的收入,并将Altera从“其他”部门中提取了出来。这种方式显然能帮我们看清英特尔公司的一些基本趋势:

英特尔未能与台积电同步推出10纳米、7纳米以及5纳米制程工艺,这既损害了其产品设计进度,也给AMD和Arm两股势力进军数据中心留出了缺口。此外,英伟达GPU产品那不可替代的市场竞争力也沉重打击了英特尔乃至整个半导体行业。逼于重重压力,英特尔不得不放下身段,根据用户的要求开放其芯片设计软件与互连规范。

这份图表也解释了英特尔为何如此大力宣传其Intel Foundry。代工业务已经成为其第二大业务支柱,所以除非IT领域发生某些意料之外的变化,否则这种情况可能还将持续多年。而且很多朋友都清楚,当初Gelsinger离开之后,英特尔曾在CPU主导一切的时期内成为全球几乎唯一的CPU垄断供应商,因此缺少继续推动其制程创新的动力。加上没有来自AMD和Arm阵营的CPU竞争,导致芯片巨头在多年之内一家独大、赚得盆满钵满。哪怕是背负着代工业务成本带来的额外负担,其营业利润率也长期保持在50%左右。

可好日子不可能长久延续,突然之间竞争压力袭来,英特尔不仅难以提供成本低廉的服务器CPU产品,甚至连自家GPU也不再受到市场欢迎。

综合所有背景,让我们回顾一下截至今年3月的英特尔第一季度财务数据,并对未来做出预测。

第一季度,英特尔营收增长8.6%达到127.2亿美元,但净亏损3.81亿美元。虽然与去年同期的117.2亿美元收入加27.6亿美元亏损好得多,但英特尔方面还是在本季度烧掉了37.2亿美元现金。截至本季度末,其现金与有价证券总值为213.1亿美元。对于渴望一边建立更多代工设施一边投资芯片设计的英特尔来说,这笔钱并不是太够用。因此CHIPS法案提供的总值450亿美元的现金、借款及税收补贴才会成为英特尔维持生存并实现复兴的决定性因素。

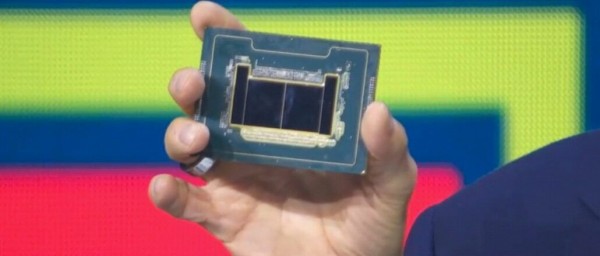

本季度,DCAI部门销售额为30.4亿美元,同比增长4.7%;营业利润为4.82亿美元,较去年同期那惨淡的2200万美元收益增长了21.9倍。(但请注意,如果没有Intel Foundry另立门户自负盈亏,DCAI部门本季度的表现恐怕也好不了多少。)“Sierra Forest”至强6 E核(能效核)芯片即将推出,计划采用Intel 3的5纳米制程工艺;而“Granite Rapids”至强6 P核(性能核)芯片将于今年第三季度发布,同样采用Intel 3制程。采用英特尔18A制程的“Clearwater Forest”至强7 E核芯片将于明年推出。

Gelsinger在与华尔街分析师的财报电话会议上表示,“我们预计今年的股价将趋于稳定,之后在2025年有所改善。虽然预算仍将优先用于生成式AI方面的开发,保持我们在领先节点中的优势地位,但从第二季度末到今年下半年,从客户那边的意见看传统CPU的换代周期应该会出现改善迹象。”

有趣的是,Gelsinger还提到,英特尔目前预计其Gaudi 3矩阵数学加速器今年下半年的收入将超过5亿美元。该加速器于两周之前推出,在AI工作负载方面与英伟达的“Hopper”GPU加速器属于直接竞争关系——特别是在PyTorch框架上运行Llama大模型时,其性能表现相当接近。去年10月,英特尔曾表示其拥有一条产能价值达20亿美元的Gaudi计算引擎管线,但目前只有5亿美元的比例在实际运转,意味着英特尔Gaudi 3的生产制造受到了台积电5纳米制程供应的限制。

英特尔首席财务官Dave Zinsner解释称,“我们的转型已经进入第三年,而2024年是最为艰难的阶段。为期四年的转型计划中,将有五大节点的启动成本在这一年中达到峰值,而且我们的大部分产能仍集中在缺乏经济竞争力的前EUV制程节点之上。但随着我们攀上峰顶并展望未来几年,也同时发现英特尔已经取得了巨大胜利,并且为实现我们本月初制定的中长期财务目标指明了前进道路。”

Altera和NEX部门则面临着如何消耗库存产能的问题,其销售额与营业利润仍然相当薄弱。但Gelsinger在财报电话会议上表示,这两大部门将在下半年与CPU业务一道实现扭亏为盈。由于现有至强CPU的平均销售价格已经开始上涨,加之英特尔逐步推出采用先进制程工艺并在核心数量/功能方面更具市场竞争力的CPU产品,相信这波复苏趋势已经成为定局。基于种种理由,英特尔再次坚定给出了自己的预测——Altera部门在2024年内的销售总额将突破20亿美元。

来源:业界供稿

好文章,需要你的鼓励

让自动驾驶AI学会“聚焦重点“,速度提升7倍却更加安全

来自北京大学多媒体信息处理国家重点实验室和小鹏汽车的研究团队发布了一项重要研究成果,提出了一种名为FastDriveVLA的创新框架,让自动驾驶AI能够像人类司机一样,学会在纷繁复杂的道路场景中快速识别并聚焦于真正重要的视觉信息。

清华团队让机器学会“透视眼“:用视频AI破解透明物体深度估计难题

清华团队开发DKT模型,利用视频扩散AI技术成功解决透明物体深度估计难题。该研究创建了首个透明物体视频数据集TransPhy3D,通过改造预训练视频生成模型,实现了准确的透明物体深度和法向量估计。在机器人抓取实验中,DKT将成功率提升至73%,为智能系统处理复杂视觉场景开辟新路径。

TechCrunch创业战场大赛消费和教育科技领域26强公司榜单

TechCrunch年度创业战场大赛从数千份申请中筛选出200强,其中20强进入决赛角逐10万美元大奖。本次消费科技和教育科技领域共有26家公司入选,涵盖无障碍出行、AI视频制作、服装租赁、护肤推荐、纹身预约等创新应用,以及AI语言学习、个性化数学教育、职场沟通培训等教育科技解决方案,展现了科技创新在日常生活和教育领域的广泛应用前景。

ByteDance推出全新混合专家模型训练法:让AI专家团队各司其职,大幅提升大语言模型性能

字节跳动研究团队提出了专家-路由器耦合损失方法,解决混合专家模型中路由器无法准确理解专家能力的问题。该方法通过让每个专家对其代表性任务产生最强响应,同时确保代表性任务在对应专家处获得最佳处理,建立了专家与路由器的紧密联系。实验表明该方法显著提升了从30亿到150亿参数模型的性能,训练开销仅增加0.2%-0.8%,为混合专家模型优化提供了高效实用的解决方案。

TechCrunch创业战场大赛消费和教育科技领域26强公司榜单

新Mac开箱必备:完美工作桌面升级指南

如何使用ChatGPT新增应用集成功能

谷歌地图AI工具让节日和新年出行规划变得轻松便捷

2025年七大IT灾难回顾

openGauss熊伟:oGRAC+超节点,AI数据库的下一个五年

R语言重获关注 Tiobe编程语言排行榜重返前十

JDK 26:Java 26的新特性详解

AWS在re:Invent 2025后仍难构建企业AI完整解决方案

Linux基金会推出自主式AI基金会

GitHub个人访问Token被曝光后威胁激增,攻击者可直达云环境

Manus被收购,枫清科技将获过亿元投资:资本市场重估中国AI智能体