数据中心“雷霆十三人”第四季度大盘点:统计结果仍喜忧参半

最近三年半以来,我们一直在跟踪数据中心大型企业(上市公司)的财务业绩。但从去年开始,我们开始对数据中心领域的各大IT供应商统计数字进行切片分析,希望更好地了解业界正在发生什么、又有哪些趋势性判断属于误读。

我们将各大IT供应商称为“雷霆十三人”。根据2023年最后一个季度掌握的最新数据(2024年第一财季从上周五开始),这十三家的累计销售收入已经突破1000亿美元。这虽然听起来相当可观,但AI系统并非2023年内各季度一切增长的根源。不过我们有预感,AI在数据中心领域的利润贡献上确实技压群雄。

关注数据中心的朋友都熟悉这“雷霆十三人”阵容——最大的各计算引擎供应商,包括英特尔、AMD和英伟达,都归属于这个群体。目前我们还很难单独核算芯片制造商Marvell和博通的数据中心业务,但未来我们将努力尝试,并在合适时将数据添加进来。

IBM、HPE、戴尔、联想和Supermicro属于向企业客户(有时也包括超大规模基础设施运营商和云服务商)销售系统的原始设备制造商。我们数据中包含的销售收入和经营收入属于服务器、操作系统、系统软件、技术支持和维护层面的销售收入,但不包含数据库或者应用软件。

在网络方面,以思科系统公司和Arista Networks为代表。特别是Arista,其公布的细分数据能帮助我们准确估算销售额中有多少来自数据中心,而非园区及边缘网络。思科交换业务则不够透明,但我们整理的线索应该能在一定程度上反映其纯数据中心、而非园区/边缘用例的销售额,因此最终决定提供参考数据。不过结果恐怕并非完全准确,毕竟思科目前已将服务器、存储、交换和路由业务整合为庞大的统一业务部门。

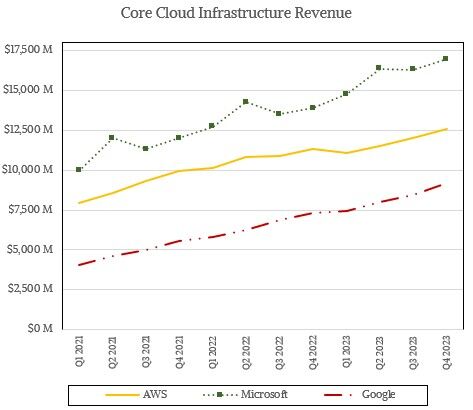

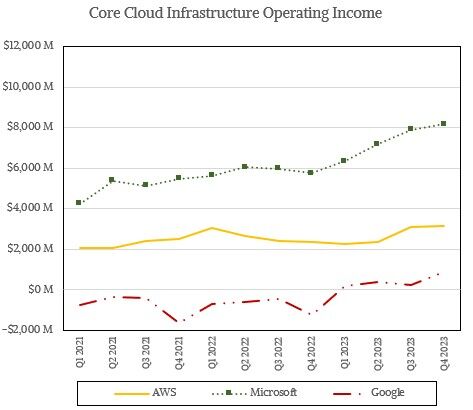

最后,我们还有三大云服务巨头:亚马逊云科技、微软Azure和Google Cloud。在微软方面,我们提取了Windows Server堆栈中的系统程序(操作系统及相关系统程序,但不包括数据库或者应用程序开发工具),旨在了解微软系统业务的整体情况,包括用于本地设备和云的软件服务、存储及网络业务。

顺带一提:HPE、戴尔和英伟达的财季划分与自然季周期并不一致,因此我们通过调整将其营收尽可能调整为最接近自然季的形式。

在多数情况下,各供应商会直接提供其数据中心部门的销售收入与营业收入数据。但有时他们不会直接提供数据中心销售收入,这就必须对结果进行估算(正如我们长期以来对IBM和英特尔的统计方式,后者将这部分称为「真正」系统业务)。有时,供应商甚至根本不公布数据中心部门的营业收入,于是我们需要将整个公司的营业收入或亏损按比例划分给数据中心产品以做出合理猜测。下表中以红色粗斜体标记的所有内容均为估计值。

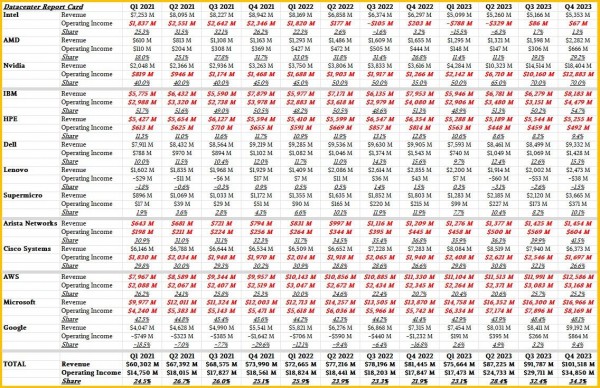

以下图表,包含“雷霆十三人”数据中心销售及运营收入的全部原始数据:

这里列出的数据无法深究,我们也承认模型恐怕不够完美。但这仍是一份有参考价值的热图,展示了现实世界中正在发生的一切。(如今的数据中心领域越来越像服务器业务,各厂商不再炫耀自己的市场表现,反而越来越内敛低调。)

我们知道,直接将这十三家公司的收入与利润总额相加会忽略掉大量独特细节,但对股市大盘的分析其实也是类似的思路,至少能对宏观趋势做一点分析和把握。因此我们先以2023年第四季度数据中心基础设施的统计结果为起点,将雷霆十三人过去三年的销售收入和营业收入取加和。

如大家所见,这就是当今世界IT支出中最具份量的部分。数字间当然存在部分重叠——这源自芯片及系统软件在OEM及云服务商处以完整系统形式发生的移交和转售。但汇总数字仍代表了整个数据中心销售与经营收入的整体视图。

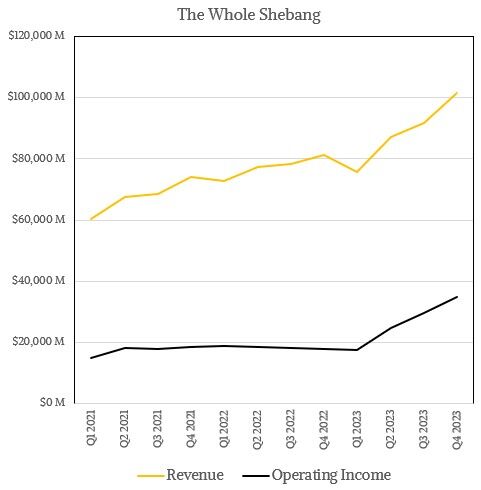

如大家所见,随着时间推移,2022年的营业收入增长放缓,增幅拐点出现在2022年第二季度。而到2022年底和2023年初,这项指标实际已经转为负值(意味着利润萎缩)。尽管并不剧烈,但肯定是没能维持住之前高达两位数的同比增长。

之后生成式AI技术全面爆发,英伟达如氢弹般闪出耀眼的光芒。第四次商业计算浪潮由此拉开序幕,市场再次出现超越供应的旺盛需求,强劲拉动销售收入与营业收入回归增长。

2023年第四季度,雷霆十三人的销售额增长了24.6%,达到1015.2亿美元;同期营业收入增长近四倍达95.3%,来到348.5亿美元。可以看到,利润占销售额的比例高达34.3%,着实令人震惊。而在这三年的起点,即2021年第一季度,英伟达虽然在雷霆十三人的销售总额中仅占比3.4%,但其营业收入却在数据中心领域保持着可观的5.6%比例。

到最近这个季度,英伟达的销售份额已经上升至18.1%,增长达5.3倍;其营业收入份额则上升至37%,增长达6.7倍。在本季度之初,英伟达的利润水平也远高于其他数据中心同行——但有趣的是,哪怕是在System/360大型机诞生60年后的2024年,英伟达的毛利率仍不及这条历史悠久的IBM产品线。但无论如何,英伟达仍拥有高到离谱的利润率,已接近当前IBM大型机硬件与软件利润率的总和,且从2021年第一季度到2023年第四季度其销售额增长达9倍。由此看来,英伟达无疑掌握着绝对值上吸金能力最强,相对值上利润/销售额比例最高的数据中心业务。(这里我们根据英伟达近几个季度发布的有限数据估算出其营业利润率,GPU巨头并未向竞争对手及客户直接提供统计结果。)

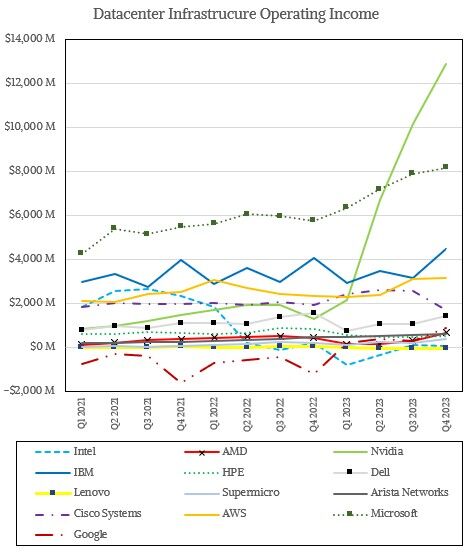

如果我们单独细分所有供应商,并将其数据中心销售额整理为同一张图表,则如下所示:

由此可见,微软曾经是数据中心领域的最大参与者,但这顶桂冠已经花落英伟达,且没有任何迹象表明这种情况将很快扭转。最终,也许在未来18到24个月内,英伟达的产品将重新回归供需平衡。到那个时候,从绝对销售额角度来看,微软可能会再次超越英伟达。

但至少在利润方面,我们认为英伟达仍将长期领先于微软。

但随着时间推移,由Windows Server和Azure两位大将领衔的微软平台阵容也将奋力追求利润——特别是在微软着力开发自研CPU、GPU和DPU,逐渐将英特尔、AMD和英伟达排除在业务循环之外后。

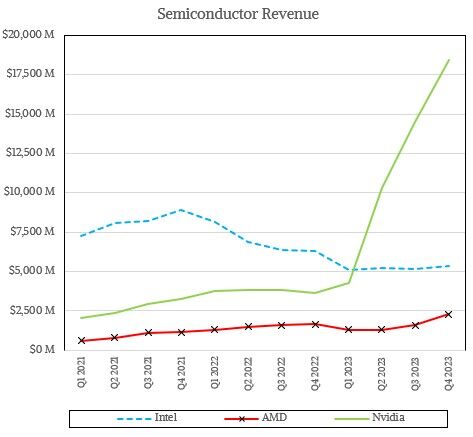

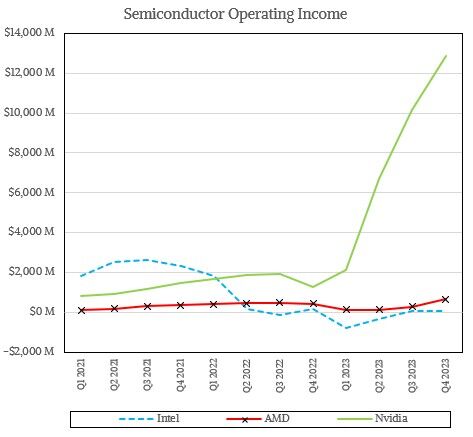

现在我们来看计算引擎制造商。2023年第一季度,英伟达在其数据中心业务飞速发展期间,顺利将英特尔斩于马下;而英特尔和AMD则因服务器业务衰退而受到损害,部分原因在于企业客户开始从原本用于通用基础设施的资金抽调出来,投入到价格更加昂贵的AI系统当中。

英特尔正在重新调整其收入和利润,按目前的计算方式英特尔各部门的芯片制造与封装成本均高于市场水平,因此利润也相应低于现在的情况。

这是因为我们是对英特尔的数据中心收入进行总体计算,而非单计其数据中心与AI部门的销售额,因此英特尔在其财务报告中的任何划分都不会改变Y轴上的蓝色虚线。而在调整完成之后,将Intel Foundry剥离出来必然会影响蓝色虚线所指示的营业收入水平。所以可以基本断定,至少与英伟达相比,英特尔和AMD在数据中心领域都没有特别亮眼的盈利表现:

这也太棒了,对吧?我们必须强调一个显而易见的事实:这种夸张的趋势绝对不可能长期持续。我们在三年半前这么评价过IBM,十年前这样评价过英特尔,现在的英伟达也是一样。而在另一方面,哪怕是在IBM或者AMD的数据中心业务陷入困境之时,我们也绝不可能将其排除在外——同样的情况也适用于目前在代工和芯片设计/销售业务方面表现疲软的英特尔。这三方都曾经历过向死而生的艰难时刻,只是这次轮到了英特尔。

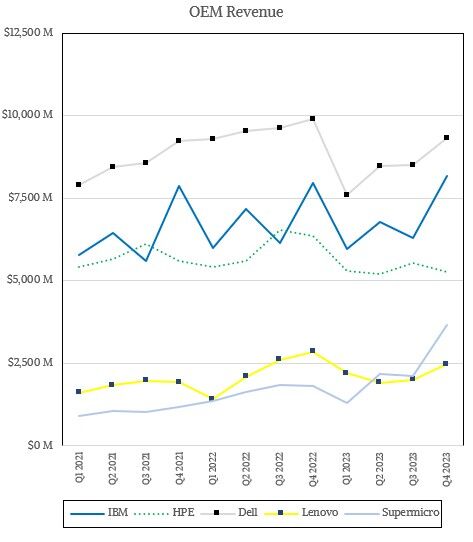

现在我们将目光转向原始设计制造商,他们共同开发出数百种由计算引擎、存储、网络及其他组件构成的系统设计方案,并面向全球数百万家企业销售并支持这些产品。

以下是五大主要系统原始设备制造商过去三年间的销售额走势:

戴尔凭借其PowerEdge服务器及Dell/EMC存储业务成为全球体量最大的系统OEM,但IBM也通过其Power Systems服务器与System z大型机组合紧随其后——主要在于蓝色巨人不仅牢牢控制着这些服务器上的软件堆栈,同时也坐拥Red Hat Linux操作系统及中间件。这些操作系统和中间件正大量运行在其他厂商制造的OEM设备之上。

凭借一连串规模可观的AI系统交易,Supermicro已经迎来了爆发式增长,但该公司仍需要相当长的时间才能直接与全球第三大OEM厂商HPE相抗衡。不过必须承认,Supermicro已经顺利超越了联想,现在的联想必须谨慎行事——毕竟这是一家中美合营企业,并在很大程度上依赖于从蓝色巨人处收购的PC及x86服务器业务。

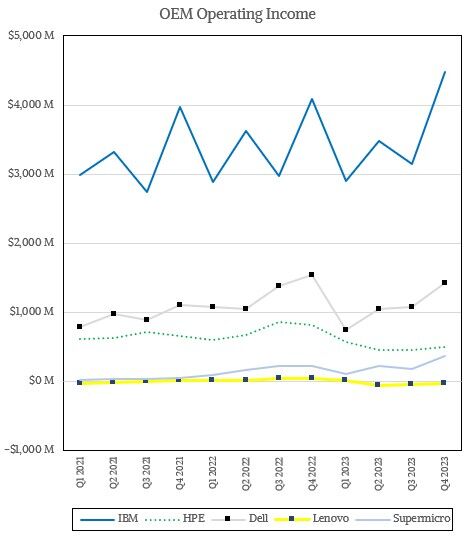

软件才是真正的利润之源。这一点从下图中这五大OEM厂商的营业收入情况中显露无遗:

联想在其核心系统业务上很难赚钱,而Supermicro则凭借生成式AI的蓬勃发展而略有盈利。HPE的系统利润一直在下滑,相应Supermicor的系统利润则处于上涨态势——二者之间虽没有直接的因果关系,但HPE肯定是感受到了来自联想和Supermicro激烈竞争过程中带来的间接压力。戴尔从其数据中心系统业务中赚到的利润长期高于后面三大厂商,但利润水平却仅相当于规模稍小的IBM系统业务的三分之一左右。

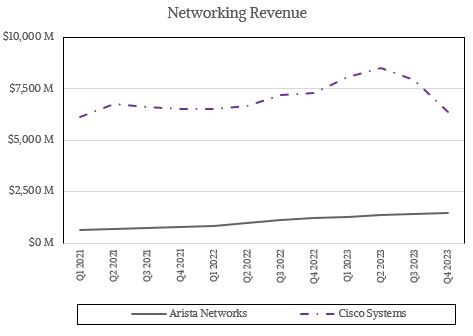

至于网络业务方面,Arista Networks从2021年到2023年(含)期间的销售额现营业收入只能用“稳”来形容——甚至应该说是稳得可怕。下图所示为思科和Arista的销售额走势:

下图则为思科系统公司和Arista Networks在过去三年间的经营利润变化情况:

从上表中可以看到,思科在2021年及2022年一直奋力前行,并在2023年初实现了良好增长,可积极势头从2023年下半年起急剧坠落。目前市场上有超过9万家客户正在使用思科的UCS服务器平台,交换机产品都拥有全球数百万用户,所以坦白讲,我们也不知道为什么思科突然就如断了线的风筝。另外可以看到的是,思科的销售额与利润往往同步增长,而Arista Networks的利润增长速率往往比销售额增幅更高一些。

接下来上场的是云基础设施。毫无疑问,亚马逊云科技、微软和谷歌是全球基础设施即服务市场上的领头羊。下图所示,为2023年第四季度数据中心领域三大云巨头的销售额对比结果:

微软整个系统平台的营业收入增长速度,实际上要低于其销售额增长速度。但不像微软Windows Server那样坐拥数千万本地遗留服务器平台业务客户的亚马逊云科技,其收入增长反而更快。相比之下,微软客户虽更倾向于选择Azure加Windows Server的成熟组合技术方案,但其利润却长期在保持在每季度略高于20亿美元的水平。

谷歌的云收入也基本保持着类似的增长幅度,而且因受财务决策影响而延长服务器及存储设备的使用周期,谷歌的云业务盈利能力也逐渐回归正常水平。也许随着生成式AI的繁荣以及内部原研TPU的大规模部署,谷歌最终能够建立起可持续、甚至具备显著盈利空间的云业务。

好文章,需要你的鼓励

DuRoBo Krono:搭载AI助手的智能手机尺寸电子阅读器

荷兰公司DuRoBo在CES 2026展示新款电子阅读器Krono,采用智能手机外观设计并内置AI助手。该设备定位为"电子纸专注中心",支持阅读、思考和音乐播放。配备智能转盘便于操作,AI助手Libby可回答问题并支持深度思考。搭载Android 15系统,可访问谷歌应用商店。售价239.99欧元,本月发货。

AWS推出AI图像编辑新突破:用说话就能精准移动图片中的物体!

这项由香港中文大学和AWS团队联合开发的研究推出了TALK2MOVE系统,实现了用自然语言精准操作图片中物体的位置、角度和大小。该系统采用强化学习训练方式,通过空间感知奖励机制和智能步骤采样技术,在移动、旋转、缩放三类操作上的准确率显著超越现有方法,同时大幅降低了对昂贵训练数据的依赖,为AI图像编辑领域带来重要突破。

OpenAI推出ChatGPT Health医疗问答功能

OpenAI预览了即将推出的ChatGPT Health功能,可帮助用户获取医疗信息。该功能能解释化验结果、制定运动计划、推荐就医问题等。用户可通过B.well平台导入健康记录,与Apple Health等健康应用集成。OpenAI将单独存储医疗数据,采用专用加密和隔离机制保护隐私。功能基于HealthBench数据集开发,包含超过48000个医生编写的评估标准。目前通过等待名单限量测试。

斯坦福大学等联合发布:AI助手在企业政策执行上竟然“偏科“得如此严重

斯坦福大学等知名机构联合研究发现,企业AI助手在执行组织政策时存在严重"偏科"问题:处理允许请求时成功率超95%,但拒绝违规请求时仅13-40%。研究团队开发的COMPASS评估框架通过8个行业5920个测试问题,揭示了AI助手普遍缺乏"拒绝技能"的问题,并提出了针对性训练解决方案。

DuRoBo Krono:搭载AI助手的智能手机尺寸电子阅读器

OpenAI推出ChatGPT Health医疗问答功能

OpenAI收购高管教练AI工具Convogo团队

抛弃传统的市场推广手册,迎接AI时代的新策略

谷歌将Gemini AI功能推送至Gmail,用户可选择关闭

AI竞赛点燃欧洲数据中心债券市场热潮

IBM API Connect关键漏洞可导致身份验证绕过

CES 2026智能戒指新品:Pebble Index 01记录想法不追踪健康

AI聊天机器人让人上瘾的隐秘手段揭秘

AI将在2026年重塑网络安全策略

CES主题演讲分析:智能体AI如何为现实世界影响奠定基础

Snowflake收购Observe以增强其可观测性能力