靴子落地:戴尔宣布分拆VMware获得90多亿美金

在长久的等待之后,戴尔终于宣布分拆VMware。戴尔自2016年收购EMC以来,一直拥有VMware的多数股权。

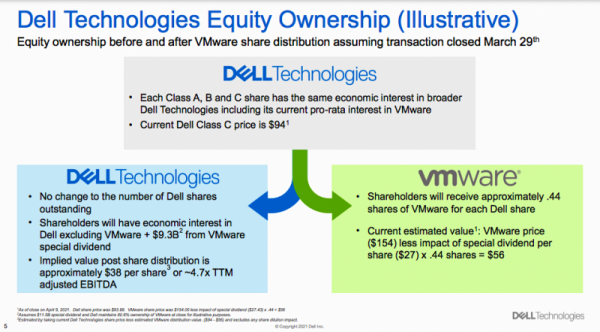

戴尔表示,将剥离持有的VMware 81%的股权,并于今年第四季度完成分拆之后成立两家独立的公司,时机也取决于各种条件,例如美国国税局(Internal Revenue Service)对该交易是否符合戴尔股东免税资格条件的审批。

这么做的目的是简化两家公司的资本结构,由于复杂的资本结构导致的不确定性,投资者对两家公司的股票的估值都低于其价值。盘后交易中,戴尔股价上涨了约9%,而VMware股票在尾盘交易中上涨了约1.6%。

在此次分拆计划下,VMware将给股东分配大约115亿美元至120亿美元的现金股息,其中当然包括公开持有的戴尔股票。戴尔公司董事长兼首席执行官Michael Dell以及Silver Lake Partners拥有戴尔60%的股份。

其中,戴尔将获得93亿至97亿美元的股息,戴尔表示将借此获得更高的投资级评级,并使其能够偿还自收购EMC以来逐渐减少的债务。戴尔股东每持有1股戴尔股票将获得约0.44股VMware股票。

市场研究公司Wikibon的首席分析师Dave Vellante说:“这次分拆主要是为了清还债务、重组戴尔资产和释放戴尔核心价值,同时不会让戴尔与VMware之间的特殊关系变得更加混乱。这是一种经典的‘鱼和熊掌想要兼得’的策略——非常厉害,真的。”

戴尔还将把所有B类VMware股份转换为A类股,因此将只有一类股票,这对投资者来说是一个更简单、更容易理解的主张。在电话会议上,戴尔首席财务官Tom Sweet表示,此举将使两家公司符合标准普尔500(S&P 500)等关键指数的资格,并为这支股票提供更好的浮动。

Sweet还表示,戴尔将在交易完成前偿还40亿美元的贷款,VMware的80亿美元债务将不再是戴尔债务的一部分。

Moor Insights&Strategy总裁Patrick Moorhead表示:“最终,此举是为了最大限度提高戴尔和VMware的股价,而不会影响客户、ISV或者是渠道。华尔街对两家公司的估值并没有像我认为的那样独立。”

Moorhead指出,戴尔给VMware的收入增长做了不少贡献——截止1月29日的2021财年,VMware收入中有约35%来自戴尔——而戴尔也受益于作为VMWare各项新计划“优先”合作伙伴带来的便利。他说:“鉴于有这项为期五年的战略协议,两者在运营上似乎不会有太大改变。这可以让戴尔与VMware竞争对手更紧密地合作,反之亦然,不过两家公司此前已经在这么做了。”

近年来VMware因为将虚拟化业务转移向云端而实现了蓬勃的发展,特别是与AWS等云计算提供商成功地进行了集成。但是前不久VMware首席执行官Pat Gelsinger离任,加入英特尔公司担任首席执行官。

电话会议Dell称:“我们希望通过分拆VMware为戴尔和VMware带来更多增长机会,并为利益相关者释放可观的价值。”同时,他补充说,“我们将保留与VMware之间关系所带来的优势”,同时消除现有资本结构中的股价影响。

他还在致客户和合作伙伴的一封信中强调说,客户和合作伙伴在与两家公司打交道的方式上,不会发生重大的变化。“从您的角度来说,业务将照常进行,”他这样写道。

戴尔称,两家公司将签署一项商业协议,“将保留两家公司共同开发关键解决方案、调整销售和市场活动方面的独有措施。”特别是,VMware将继续利用Dell Financial Services为客户的数字化转型提供资金支持。

这次分拆交易完成之后,Dell本人将继续担任VMware董事长,而现任VMware临时首席执行官Zane Rowe将继续担任该职位。VMware董事会也将保持不变。

有分析师对戴尔出售这家高速增长的软件公司提出了质疑。Michael Dell回应说:“市场对于这种软硬结合体并不怎么欣赏,股东们对于分拆的反馈绝大多数是积极的。”

Vellante认为还有一些悬而未决的问题,例如这将给戴尔实际创造多少新价值,通过分拆VMware获得一大笔资金将如何影响戴尔,以及两家公司之间持续的商业协议将发生怎样的变化。

好文章,需要你的鼓励

CIO对2026年AI发展的五大预测

2025年,企业技术高管面临巨大压力,需要帮助企业从持续的AI投入中获得回报。大多数高管取得了进展,完善了项目优先级排序方法。然而,CIO仍面临AI相关问题。支离破裂的AI监管环境和宏观经济阻力将继续推动技术高管保持谨慎态度。随着AI采用增长的影响不断显现,一些CIO预期明年将带来劳动力策略变化。

Anthropic最新CJE技术:让AI评判AI不再瞎猜,终结LLM评估乱象

这篇论文提出了CJE(因果法官评估)框架,解决了当前LLM评估中的三大致命问题:AI法官偏好倒置、置信区间失效和离线策略评估失败。通过AutoCal-R校准、SIMCal-W权重稳定和OUA不确定性推理,CJE仅用5%的专家标签就达到了99%的排名准确率,成本降低14倍,为AI评估提供了科学可靠的解决方案。

云成本管理变得更加便捷

FinOps基金会周四更新了其FinOps开放成本和使用规范云成本管理工具,新版本1.3更好地支持多供应商工作流。该版本新增了合同承诺和协商协议数据集,增加了跨工作负载成本分摊跟踪列,以及云支出和使用报告时效性和完整性的元数据可见性。随着云和AI采用推动企业IT预算增长,技术供应商正在关注将成本与价值联系起来的努力。大型企业通常使用三到四家云供应商,小企业可能使用两家,同时还有数据中心、SaaS和许可等服务。

NVIDIA团队让立体视觉AI实现“真正“实时运行:速度提升10倍却不牺牲精度

NVIDIA团队开发出Fast-FoundationStereo系统,成功解决了立体视觉AI在速度与精度之间的两难选择。通过分而治之的策略,该系统实现了超过10倍的速度提升同时保持高精度,包括知识蒸馏压缩特征提取、神经架构搜索优化成本过滤,以及结构化剪枝精简视差细化。此外,研究团队还构建了包含140万对真实图像的自动伪标注数据集,为立体视觉的实时应用开辟了新道路。