分析:戴尔和VMware面前的5个战略选择

眼下戴尔正在评估该怎么处理手中持有的VMware多数股份,我们认为,目前戴尔和VMware面临五个战略选择,分别是:

- 收购剩余约19%的VMware股份,并完全掌控VMware

- 将VMware出售给战略公司或私募股权公司

- 将持有81%的VMware所有权转让给其他戴尔股东,从而分拆VMware

- 保持现有结构不变

- 卖掉约20%的VMware所有权,筹集现金,偿还债务,同时保持控制权

在本文中,我们将评估这五个选择以及这些选择对戴尔、VMware、客户和合作伙伴意味着什么,我们将从Enterprise Technology Research引入一些支出数据,引入客户角度的分析。

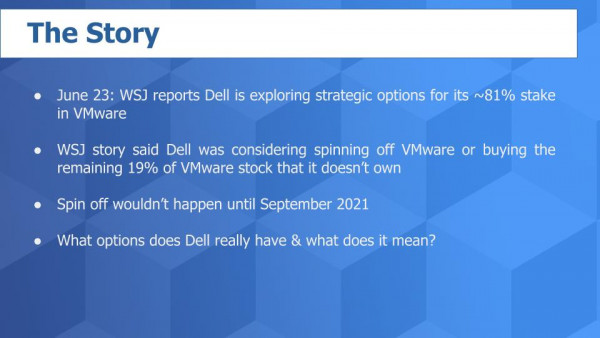

发生了什么?

6月23日,据《华尔街日报》报道称,戴尔正在对手中持有的81%的VMware股份考虑各种战略性选择。这个消息一传出,戴尔和VMware的股票均大涨。我们认为,戴尔正在放出这个消息来试探投资者、客户和合作伙伴的情绪,可能是在向做空型投资者释放一个信号,那就是戴尔创始人、首席执行官迈克尔·戴尔还有其他释放VMware价值的方法。

客观事实

《华尔街日报》的报道说,戴尔正在考虑分拆VMware或者购买剩余19%的股份。

文章引用了匿名的消息来源,并称由于纳税的原因,分拆可能要等到2021年9月才可能进行,而这正是戴尔收购EMC的五周年纪念日,可以免税交易。

戴尔为什么要采取行动?

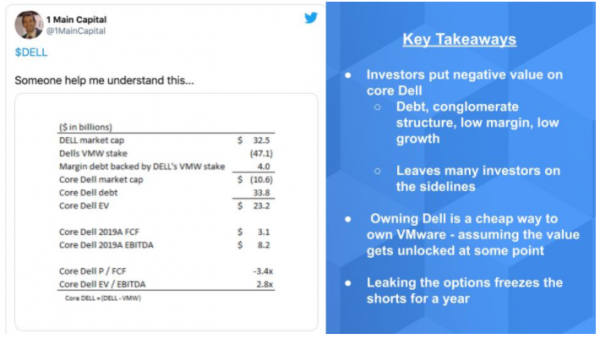

来自1 Main Capital投资组合经理Yaron Naymark的推文总结如下:

他贴出的这张表格显示,今天戴尔股价上涨之前的市值约为380亿美元,而消息泄露之后,戴尔持有VMware股权的价值已经突破500亿美元。让我们来看看所有数据吧:投资者对戴尔核心资产的估值大约为负110亿美元。

了解戴尔的人都知道这个事实。在不计入VMware收入的情况下,尽管戴尔的收入超过了800亿美元,但华尔街对戴尔股票的估值却仍然为“负面”。

为什么?因为戴尔承担着超过300亿美元的核心债务。戴尔拥有并控制着VMware绝大部分股份,迈克尔·戴尔本人拥有97%的投票控制权——华尔街集体给这支股票打出了负面评级。

此外,戴尔核心业务涉及硬件,是低利润的、低增长的业务。有人抱怨戴尔利用VMware作为筹集资金的工具,很多投资者并不愿意碰这支股票。因此,戴尔的股票表现不及科技股的普遍表现。

正如我们常说的——甚至可以追溯到EMC时代——持有VMware所有者的股票,是一种收购VMware的低成本方式,而前提是它的价值可以在某个时候得到释放。

因此,戴尔也许是在暗示,戴尔有多种选择和多种手段可以释放VMware的价值。也许戴尔正试图防止那些想要在未来12个月从这些不利形势中获利的大空头。

ETR支出数据说明了什么?

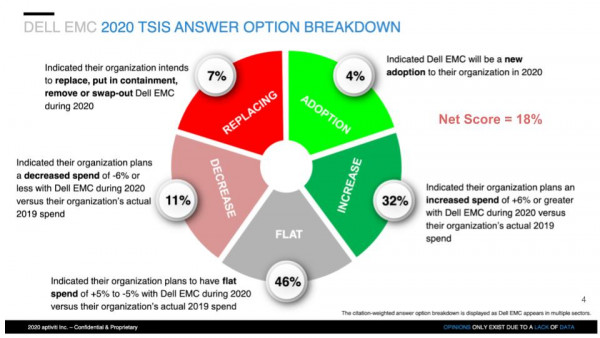

在深入探讨这五种情况之前,我们先来看一下消费环境。我们将有关戴尔和VMware的ETR数据进行评估,看看戴尔和VMware合并之后的相对竞争排名。

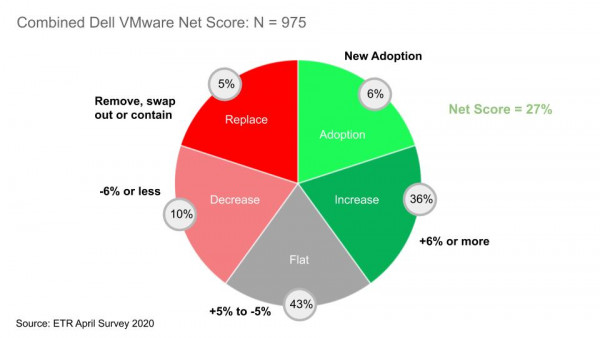

下面这张图采用了ETR的核心方法,也就是净得分(Net Score)方法。和Net Promoter Score一样,Net Score是一个比较简单的指标。

上图显示了戴尔净得分的五个基本要素。ETR每个季度都会询问客户是否有计划采用新的供应商,也就是柠檬绿的部分,为4%;支出相对去年有所增加6%甚至更多,也就是深绿色的部分,为32%;支出固定,也就是灰色的部分,表示范围从5%到-5%;支出减少,也就是粉红色的部分,支出减少6%甚至更多,为11%;完全替代掉,也就是亮红色部分,为7%。

净得分是衡量支出变化的一种方法,通过添加绿色、减少红色部分得出。你可以从上面的调查(是在疫情高峰期进行的)中看到,戴尔的净得分是 18%,处于粉红色的区域——这个结果并不可怕,但也不是很好。当然,这涵盖了从客户端到数据中心的整个戴尔产品组合,不包括VMware。

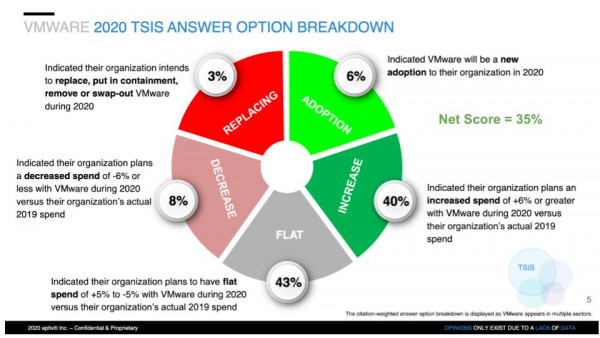

VMware呢?

下图是以完全相同的方法对VMware进行评估:

可以看到,VMware的净得分要高得多,达到35%,这对于高成长型公司来说并不意外。约有46%的VMware客户在2020年的计划支出要高于2019年。

戴尔和VMware综合来看

《华尔街日报》提出的一种方案,是戴尔收购VMware的剩余股份。我们将在本文后面的部分对这个方案进行分析,但是从ETR支出的角度来看呢?下图说明了这一点:

共有975个同时采用戴尔和VMware的受访者,可以看到,戴尔和VMware综合的净得分为27%,有42%的受访者计划今年的支出高于去年。

所以你可能会问:这个分数是好的吗?与戴尔和VMware的竞争对手相比是怎样的?

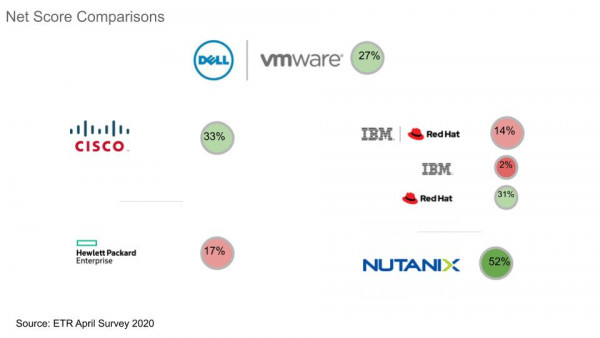

戴尔VMware与竞争对手的净得分对比

下图是净得分的对比:

戴尔VMware的净得分是27%,思科是33%,始终展现了相对其他企业数据中心厂商的实力,HPE是17%,不温不火,所以还需要继续努力兑现HP和HPE分拆时的承诺。

上图还显示了IBM和Red Hat的综合得分,为14%,以及两家公司的单独得分。IBM和Red Hat还有改进的空间。单独来看,IBM处于危险区,Red Hat的表现更出色,但不如去年。因此,我们希望看到IBM和Red Hat合并之后能得到更好的发展。遗憾的是,正当IBM开始加大Red Hat进入市场的力度时,新冠病毒大爆发带来了很大的冲击。

继续比较来看,图中还有Nutanix,Nutanix是一家规模较小的公司,但发展得相当成熟,净得分为52%,远远高于其他大型企业。最后是那些最近发展迅速的公司,例如Automation Anywhere、CrowdStrike、Okta、Zscaler、Rubrik、Snowflake和UiPath,这些新兴公司的净得分总和超过60%,甚至达到70%,不过基数要小得多。

赛道上都有谁?

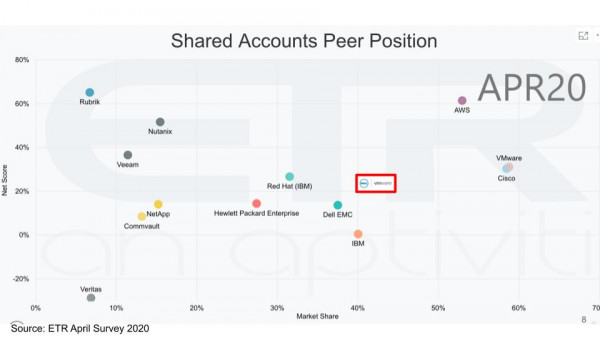

除了净得分这项指标之外,我们还希望使用另一个Marketshare的ETR指标,是对调查中普遍性或市场份额的一种衡量,代表了真实的市场份额,是通过将厂商提及次数除以某个行业内提及总数得出的。

下图标注了几家公司,y轴是净得分,x轴是市场份额:

我们把戴尔和VMware合并了,用红框标注出来,以便进行对比。

你能看出怎样的竞争格局?首先,所有人都希望成为AWS,还有微软——尽管图表中没有出现微软,因为微软的主导地位使它偏离到图表之外了,大约是在X轴往右的位置,因为微软有大量的产品和被提及的内容。

你可以看到,VMware和思科几乎要重合了,这一点可以理解,因为两者在产品上的重叠性越来越高。此外还有很多竞争对手,例如Veeam和Commvault。戴尔VMware组合的表现非常不错。

也许这给戴尔收购VMware剩余股份的方案提供了一定的可信度。

那么下面就让我们展开来看看戴尔面临的这五项选择吧。

戴尔VMware面前的5种选择

选择1:收购VMware剩余的优质股权

MarketWatch引用了Stifel分析师Brad Reback的话说:“长期以来,我们一直相信戴尔最终会购买尚未拥有的VMware约19%(约125亿美元)的股份,以便完全掌控VMware每年约40亿美元的大量现金 “自由现金流 ”。现在我们仍然相信这将是戴尔VMware的最终结果。”

这个说法让我们感到惊讶。一方面,你从上面那张图中可以看到,从竞争角度来看,这对于戴尔来说确实是更好的结果,能把戴尔右上角拉动,但对于VMware来说可能就不那么有利了,会把VMware向左下方拖动。

而且戴尔不得不筹集更多的现金来完成交易,并承担更多的债务。也许戴尔可以让长期投资盟友Silver Lake Partners提供资金上的支持,然后,戴尔将成为基础设施领域的Oracle。当然,这对戴尔和企业CIO来说战略意义更大。

而且这么做对客户有好处吗?一方面,我们认为这个方案能让戴尔和VMware之间更好地集成,但这对于客户来说是不是至关重要的?我们认为,VMware生态系统中的合作伙伴多年来一直通过VMware API进行集成,为客户提供更多的选择,即使不是最出色的,也是非常好的集成。

我们认为,这个方案会扼杀VMware的创新引擎,特别是这已经被戴尔利用VMware现金流的方式挤压多年了。我们还想知道,VMware的高管团队会不会发生变化。我们的猜测VMware首席执行官Pat Gelsinger很可能会下台。那么被视为VMware首席执行官下一任接班人的Sanjay Poonen呢?他会成为戴尔软件部门的总裁吗?还有VMware高管团队的其余成员呢?一支硅谷精英团队是否会慢慢变成总部位于奥斯汀的戴尔?

合体之后戴尔的债务负担会越来越大,意味着VMware将要把更多的现金用于偿还债务,而用于研发投入甚至是股票回购的资金就会越来越少。我们不是这种方案的忠实支持者,而且可以肯定的是,技术合作伙伴生态系统(肯定有戴尔的竞争对手)不会高兴看到这种方案的实施,更别说现在他们的关系已经有些不冷不热了。

基本观点:对戴尔是有利的。对竞争对手和生态系统合作伙伴不利。对客户而言中性到负面。对股东是近期有利的,长期尚不清楚。

选择2:戴尔卖掉持有的VMware股份

戴尔可以将VMware卖给战略公司或者私募股权公司,这样可以解决债务问题,还能余下一些现金,资金充沛地运转下去。

这对于买方来说,要吞下VMware无异于吞下一头巨鲸。即使迈克尔·戴尔持有97%的投票权,我们认为他也应该有责任保护小股东的利益。因此,要得到批准,就必须高价出售,按今天的价格,可能高达700亿美元。

微软有现金,但并不需要VMware。亚马逊可以,但如果现金充足的谷歌有此打算,就不太可能实现了。所以谷歌将是最有可能的候选,能让Google Cloud立即获得这家令人垂涎的企业,但这会破坏AWS和VMware之间目前非常紧密的关系。

对于私募股权公司来说,要收购VMware就必须筹集650亿至700亿美元资金,而且需要15至20年才能通过现金流收回这笔资金。回想一下,为了收购EMC,迈克·戴尔本人(通过他的家族企业MSD Capital)、Silver Lake和其他一些PE投资方只投入了约40亿美元现金,即以670亿美元的价格收购EMC。这是本世纪的私募股权交易之最,现在Silver Lake拥有戴尔约29%的股份,其中包括VMware约23.5%的股份。

基本观点:不太可能

选择3:分拆VMware

通过分拆VMware,戴尔股东将获得VMware股票。戴尔首席财务官Tom Sweet和他的财务团队可能拿出一些财务上的举措,从这笔交易中获取一些现金并削减债务,这一点我们不做猜测。

不过,这一方案可以让戴尔走出困境,释放戴尔和VMware的价值,而且毫无疑问会吸引更多旁观的投资者买入VMware股票。迈克尔·戴尔本人和Silver Lake仍然拥有大量VMware股票,因此也是有激励因素的。但这个方案会让戴尔无法掌控VMware了。

因此,这个方案很有意思,我们认为,即使戴尔有办法实现“流动性”,这个方案的可能性也非常小。这对VMware客户是有利的。VMware获得了完全的自主权,可以控制自己的命运,戴尔也不会花钱。所以VMware可以自由地创新,技术生态系统合作伙伴(也就是戴尔的竞争对手如HPE、IBM、NetApp等)也都希望这样,虽然这些厂商已经踏上寻找VMware替代解决方案之路了(例如思科)。

但是对于客户来说,这个方案会让戴尔的战略重要性降低,所以从客户群的角度来说,我们不倾向于这个方案。

基本论点:对投资者有利。对VMware和VMware客户有利。对戴尔的核心客户不利。

选择4:不采取任何措施

我们认为任何结果都是可能的。戴尔可以利用现金流继续削减债务,也可以把VMware作为客户的一个战略基石。当然,戴尔继续保持现状,另一些股东感到遗憾,也是有可能的。

这个方案的问题是,戴尔目前的核心资产价值约为负120亿美元,这对戴尔、Silver Lake和戴尔股东而言都是令人沮丧的,不会带来任何短期价值。

基本观点:对投资者不利。对戴尔、VMware、客户和合作伙伴/竞争对手而言为中性。

选项5:戴尔卖掉部分VMware股票,保留多数股权

我们越是分析,就越喜欢这个方案。如果戴尔卖掉了20%的VMware股份,筹集了100亿美元现金,可以用来真正地减轻债务负担,会怎样呢?这个方案再加上用现金流偿还一部分债务,那么到2021年底,戴尔的核心债务减少近200亿美元。这将让戴尔的资产负债表更具吸引力,并让戴尔恢复良好的投资级信贷评级,让戴尔能够通过改善现金流和收益,继续控制VMware。

我们不知道这个方案是否存在细微的差别。换句话说,将所有权从大约80%降低到大约60%是否会导致失去控制权,或其他问题?我们一直在查看SEC文件,但在本文发表之时,我们没有到确切的答案。戴尔对此拒绝置评。

此举并不会从根本上改变戴尔和客户或者是合作伙伴的关系。VMware也能保持现有的自治权。从某种程度上说,戴尔会减少对VMware的控制,也能减轻一部分债务负担。虽然在我们看来,这是一个折中的方案,但在短期内,确实是一个更具吸引力的、稳定的选择。我们认为,这将给股东(至少是VMware股东)带来更多价值。

基本观点:对戴尔有利,对VMware有利,对投资者有利,对客户不利,对合作伙伴/竞争对手不利。

展望后疫情时代的支出环境

我们正处于衰退的时期,我们会看到这个财季发生的经济停摆将对科技公司意味着什么。 ETR的下一次调查,将分析疫情给这个夏天带来的影响。

目前我们的预测是,相对于2019年来说,2020年的IT支出变化范围仍为-4%至-5%。对于传统的本地基础设施来说,疲软的趋势尤为明显,预计传统企业业务将在2020年下半年继续恶化。

科技界也有很多亮点,尤其是我们报告中提到的几个亮点:云、自动化,例如Automation Anywhere和UiPath,还有上文提到的Snowflake、CrowdStrike、Okta和Zscaler,都将在后疫情时代继续保持良好的发展势头。我们还预计,微软将展现出持久力,不过由于体量巨大,也要面对需求疲软的情况。

对于戴尔来说,我们认为数据中心业务仍然处境艰难,尽管存储产品进入新的周期。不过戴尔将继续受益于远程办公的趋势,因为我们认为笔记本电脑产品还有新的需求空间,会在戴尔未来的财报中占据一席之地。

好文章,需要你的鼓励

SanDisk重塑经典SSD品牌:WD Black和Blue正式更名为Optimus系列

西部数据闪存业务分拆后,SanDisk宣布将停用广受欢迎的WD Black和Blue品牌,推出全新的SanDisk Optimus系列NVMe产品线。WD Blue驱动器将更名为SanDisk Optimus,而高端WD Black驱动器将分别更名为Optimus GX和GX Pro。尽管品牌变更,底层硬件和供应链保持不变。然而受全球内存短缺影响,预计2026年第一季度客户端SSD价格可能上涨超过40%。

上海AI实验室研究者想出妙招:让AI像优秀学生一样高效思考,告别“想太多“毛病

上海AI实验室开发RePro训练方法,通过将AI推理过程类比为优化问题,教会AI避免过度思考。该方法通过评估推理步骤的进步幅度和稳定性,显著提升了模型在数学、科学和编程任务上的表现,准确率提升5-6个百分点,同时大幅减少无效推理,为高效AI系统发展提供新思路。

福特汽车准备在车载系统中引入AI智能助手

福特汽车在2026年消费电子展上宣布将在车辆中引入AI助手技术。该AI助手最初将在福特和林肯智能手机应用中推出,从2027年开始成为新车型的原生功能。福特希望通过AI技术实现车辆个性化体验,提供基于位置、行为和车辆能力的智能服务。同时,福特将采用软件定义车辆架构,推出自研的高性能计算中心,提升信息娱乐、驾驶辅助等功能。

MIT团队让机器人终于不再“卡顿“:一种让机器人像人一样流畅反应的突破性技术

MIT团队开发的VLASH技术首次解决了机器人动作断续、反应迟缓的根本问题。通过"未来状态感知"让机器人边执行边思考,实现了最高2.03倍的速度提升和17.4倍的反应延迟改善,成功展示了机器人打乒乓球等高难度任务,为机器人在动态环境中的应用开辟了新可能性。

智能体驱动全球创新浪潮,微软携手前沿伙伴迈进消费电子新未来

达索系统在CES 2026上展示AI驱动的医疗创新, 重塑精准、可预测与个性化医疗

Arm 发布 20 项技术预测:洞见 2026 年及未来发

美光推出全球首款面向客户端计算的 PCIe 5.0 QLC SSD

SanDisk重塑经典SSD品牌:WD Black和Blue正式更名为Optimus系列

福特汽车准备在车载系统中引入AI智能助手

ChatGPT推出健康模式:结合医疗数据提供个性化建议

福特推出AI数字助理及新一代BlueCruise自动驾驶技术

联想Legion Pro可卷曲概念机展现移动大屏游戏新体验

印度和新加坡在智能体AI采用方面超越全球同行

华硕CES 2026新品:更小巧的ProArt GoPro笔记本和升级版Zenbook Duo

n8n警告CVSS满分漏洞影响自托管和云版本