服务器衰退期结束,英特尔和AMD迎来曙光

为了收集这些数据,我们得到了富国银行股票研究部Aaron Rakers的帮助。他一直在重视关注半导体行业,而且和我们一样喜欢通过全面而复杂的电子表格、图表和统计推断行业走势。

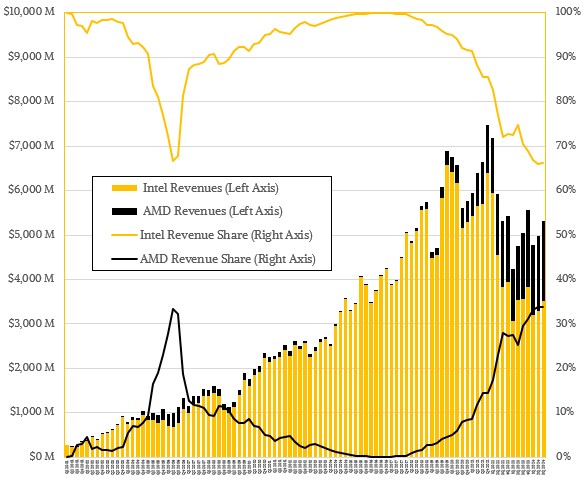

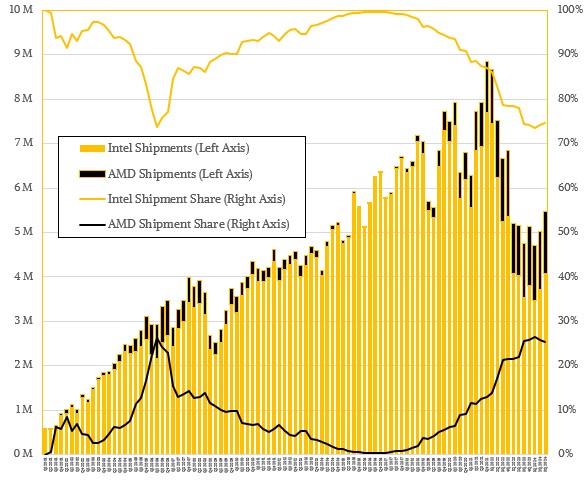

更重要的是,Mercury Research在其x86服务器CPU出货量以及相应收入流的数据当中,提供了一项重要的统计数据:无论AMD如何增长,全球数据中心x86 CPU的四分之三份额仍被英特尔牢牢掌握在手中。

同样有趣的是,AMD在服务器CPU收入流方面的表现则超过了其份额占比。我们认为这是因为“Milan”和“Genoa”这一代Epyc处理器其实属于超越同期至强产品的“重型”处理器——它们拥有更高的算力容量、性价比更高,而且尽管超大规模基础设施运营商和云服务商在采购计算引擎时能够获得大幅折扣,但AMD家族的产品平均售价仍然更高。因此随着企业越来越多采用AMD服务器CPU,由于他们无法获得超大规模基础设施运营商和云服务商那样的可观折扣,AMD及其OEM合作伙伴的收入和利润也在随之同步增长。

下面来看Mercury Research为AMD和英特尔x86服务器CPU出货量整理出的细分图表:

第三季度,英特尔共出货409万块x86服务器CPU,同比增长15.3%,环比增长9.8%(英特尔2023年第三季度出货的芯片总数为355万块)。从上图中可以看到,英特尔和AMD市场份额呈现出一种曼德布洛特分形结构,叠加在2001年第一季度至2024年第三季度x86服务器CPU出货量的总统计条状图上,就明显可以看到英特尔在2023年第三季度和2024年第一季度两次走低,当时的CPU销售量只有346万块。但很明显,“Granite Rapids”和“Sierra Forest”至强6处理器比其前代“Sapphire Rapids”更受欢迎——至少从早期数据来看是这样。相信随着2024年第四季度和2025年第一季度数据的出炉,我们能够更清晰地观察到其中的趋势。

就出货量而言,AMD公司今年第三季度的增长速度实际上低于英特尔方面,但仍然保持着良好的发展势头。根据Mercury Research公布的数据,AMD在2024年第三季度售出了139万块Epyc处理器,较2023年第三季度的122万块CPU同比增长达14.4%,较2024年第二季度环比增长7.1%。该期间x86服务器CPU总销量增长了15.1%,达到548万块,环比增幅更是达到9.1%。

而说到净利润方面,英特尔的表现似乎就要差一口气了。结合之前对英特尔和AMD的2024年第三季度财务分析,我们一起来看两大x86服务器CPU巨头的收入对比图:

今年第三季度,称至强服务器CPU的收入似乎下降了1.4%,来到35.1亿美元,但环比增长了6.9%,与x86服务器CPU整体的环比收入增长速度保持一致。AMD的情况则要好得多,因为其上一年的市场份额较低,因此Epyc CPU收入同比增长20.7%至18亿美元,但环比增长也只有6.9%。根据富国银行汇总的数据,x86服务器CPU整体收入增长了5.1%,来到53.1亿美元。

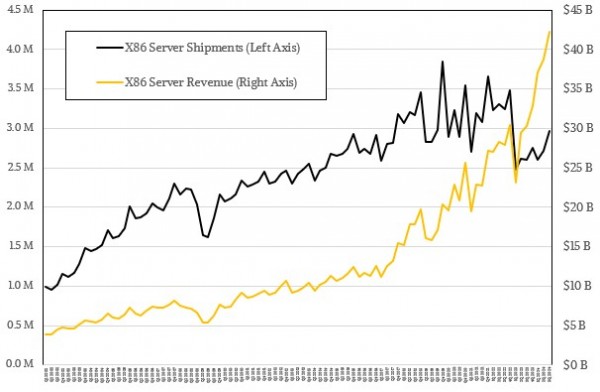

在明确了AMD和英特尔在x86服务器CPU市场上的相对地位之外,接下来想探索的自然就是使用这些服务器芯片的整体设备收入如何。(这里的数据明显有点滞后,因为第三季度销售的CPU并不一定会直接被安装在第三季度售出的服务器上。)但值得庆幸的是,富国银行可以访问到截至2024年第二季度由Gartner公布的服务器出货量及收入数据。目前2024年第三季度的数据尚未公布,因为大多数服务器OEM和ODM厂商还未整理出截至9月的当季财务报告。

但我们已经迫不及待,所以这里就姑且根据历史趋势和设备平均售价的上涨,在下图当中估算了2024年第三季度的出货量和收入情况。因为越来越多的AI服务器通过ODM和OEM渠道售出,有时也由芯片制造商自主售出(特别是英伟达旗下的DGX系列),因此结果应该会具备一定参考价值。

如果我们假设2024年第二季度服务器的平均销售价格保持不变,则可计算出2024年第二季度服务器的总消费额为387亿美元,而Gartner提到实际售出的设备数量为272万台。(我们不确定Gartner的第二季度收入数据为何没有出现在富国银行提供的数据集中,但我们填补了这一空缺。)而如果假设平均售价保持不变,再将整体服务器出货量设定为Mercury Research公布的x86服务器出货量,那么2024年第三季度约交付300万台服务器,推动全球总销售额来到422亿美元。

也就是说,x86服务器出货量同比增长了13.9%,x86服务器收入同比增长39.4%。而且这张图表显然没有纳入全球各超大规模基础设施运营商、云服务商以及高性能计算(HPC)中心正持续部署的Arm架构服务器,再加上数量占比虽然不高、但受众却相当稳定的高成本IBM Power以及Z大型机系统。

上图所示,为Gartner自2022年第一季度到2024年第三季度公布的数据,包括我们为填补空缺而添加的估计数字。

下面聊聊这些数据中一个有趣的点。我们可以从中看到CPU在一段时间之内在服务器总体成本中所占的平均比重有多少。只需简单计算,就会发现2022年时CPU约占系统总成本的10.5%,而到2004年和2005年AMD在市场上凭借超越英特尔的计算核心和更好设计而占据强势地位时,这一比例上升到了服务器整体价格的15%以上。随着超大规模基础设施运营商和云服务商的逐渐崛起,相应工作负载比例也在持续提升,高配置服务器CPU的大量销售进一步将其价格占比在服务器总成本中推高到20%出头。而当AMD Opteron随着经济大衰退而几乎从市场上消失后,由于缺乏竞争并且需要在机箱当中完稿更多计算资源,CPU的价格已经大大超过系统总成本的30%。

有些朋友之前可能好奇超大规模基础设施运营商和云服务为什么要自主构建Arm服务器CPU,而这就是答案。在缺乏有效竞争的情况下,英特尔为其CPU开出了极高的价格,而2010年代的财务状况也证明了其天下无敌的强势地位。

到2010年代末和2020年代初,AMD开始重返市场,Arm服务器芯片也证明了自己的可行性。这时候客户已经不太愿意继续为英特尔CPU支付高价,因为对于相当一部分服务器来说,他们本来就需要将更多资金投入到GPU加速器和高级网络上以支撑起AI集群。因此,x86 CPU在x86服务器总成本中的比例在2022年初暴跌至20%以下,并在2024年再度下降至12%左右。

Gartner公布的数据还反映出其他一些情况。在生成式AI热潮之后,这波服务器出货量衰退要比2008年和2009年经济危机之后的服务器出货量衰退严重得多。在经济危机期间,出货量总计下降了四个季度,收入下降则延续了五个季度,其中有四个季度降幅达两位数。(收入下降比出货量下降早发生了一个季度。)如果按出货量水平保持在2008年末和2009年初的220万台不变计算,那么在未发生经济危机情况下应当售出的服务器约在165万台。也就是说,经济危机导致市场上的x86服务器销量损失了约50亿美元。这波震荡在上图中体现得非常明显。

而超大规模基础设施运营商和云服务商都是体量庞大且反复无常的服务器买家,因此他们往往希望能抢在CPU供求波动之前趋利避害。因此在过去十年当中,我们已经多次看到x86服务器出货量衰退——即至少连续两个季度发生下滑。具体来讲,从2016年第三季度到2017年第一季度,服务器出货量曾连续三个季度下滑;从2019年第一季度到2019年第三季度,再次出现连续下滑。接下来是2020年第三季度到2021年第二季度,服务器出现了连续四个季度的衰退。再就是从2022年第四季度到2023年第四季度,服务器出货量遭遇连续五个季度缩水,而这一次与生成式AI热潮完全吻合。

在之前的服务器出货量衰退当中,通常会出现为期一个季度的收入下降——但也仅仅持续一个季度,未达到连续两个季度的衰退标准。尽管如此,期间收入仍会走弱。但在生成式AI热潮中情况则完全不同,随着AI服务器当中GPU、内存、闪存和网络等要素的快速增长,设备平均售价也在随之攀升。

总而言之,如果我们假设每个季度平均应售出320万台服务器才能保持“新陈代谢”,再加上连续两个季度低于过往水平的出货量衰退,基本可以认定市场总计少购买了450万到600万台的常规服务器,用以支撑AI服务器的建设投入。这可能对应着45亿到60亿美元的常规服务器收入缺口,已经远远超过了此前经济危机期间的水平,而且很可能造成了更大的收入损失。

不过好消息是,x86服务器的潜在出货量衰退似乎已经在2024年第二季度结束,这应该有助于殷切盼望市场回暖的英特尔和AMD重拾强劲的盈利能力。AMD已经拿下了可观的市场份额,而英特尔尽管因代工部门失利而导致产品缺乏竞争力,但也仍然维持着市场上的霸主地位。

我们期待看到2024年第四季度会发生什么,以及英特尔能否扭转上图中反映出的一系列艰难形势。而且我们仍然坚定认为,在x86服务器CPU领域,英特尔和AMD长期来看保持六四开或者五五开份额占比稳态的可能性很高。

最后一点就是,服务器衰退虽然已经结束,但服务器出货量何时能够回归生成式AI热潮开始之前的水平,仍然有待观察。由于大量计算核心被塞进同一台设备,而各核心之间又爆发出激烈的价格竞争,也许全面复苏还需要很长的时间。当然,这对客户来说绝对是件好事。

来源:至顶网计算频道

好文章,需要你的鼓励

ServiceNow或以超10亿美元收购网络安全初创公司Veza

据报道,ServiceNow正与身份管理平台初创公司Veza进行深度收购谈判,交易金额可能超过10亿美元。Veza的平台帮助企业保护员工工作账户安全,识别未使用账户和权限过度的账户,还能检测违反职责分离政策的账户。该平台还可管理机器身份和应用程序集成。此次收购将补强ServiceNow在用户账户和机器身份管理方面的功能短板。

罗切斯特理工学院推出SPHINX:让AI像人类一样“看懂“复杂视觉推理问题

罗切斯特理工学院团队开发SPHINX系统,专门测试AI视觉推理能力。该系统可无限生成25类视觉推理题目,测试发现最强的GPT-5准确率仅51.1%,远低于人类75.4%。研究显示AI主要困难在视觉信息提取而非逻辑推理,通过强化学习训练可显著改善表现并迁移到其他任务。

谷歌云推出“PanyaThAI“计划加速泰国AI应用

谷歌云发布PanyaThAI数字化转型计划,旨在帮助泰国企业部署企业级AI智能体应用。该计划首批支持15家机构,包括朱拉隆功大学、泰国证券交易所等。研究显示AI到2030年可为泰国经济贡献7300亿泰铢。计划提供全栈AI基础设施、咨询服务和员工培训,合作伙伴将培训300名本地专家。已有企业展示成果,如SE-Education通过AI语义搜索将转化率从12%提升至27%。

法国理工学院揭秘:让机器像医生一样预判设备“寿命“的突破性技术

法国理工学院研究团队开发的I-GLIDE系统,通过将复杂设备拆解为多个子系统分别诊断,结合不确定性量化技术,实现了设备剩余寿命预测的重大突破。该系统在NASA飞机引擎数据集上的预测误差比传统方法降低23-39%,同时提供了前所未有的可解释性,能够精确指出具体组件的健康状况,为工业智能维护提供了新的解决方案。

ServiceNow或以超10亿美元收购网络安全初创公司Veza

谷歌云推出"PanyaThAI"计划加速泰国AI应用

英国产学合作推进光纤射频通信技术商业化进程

阿里巴巴推出可换电池设计的Quark AI智能眼镜

CIO影响力提升的关键:构建内部联盟

跨越AI落地鸿沟:数据体系才是“AI-Ready”的决定性变量

高带宽闪存面临工程难题,商业化还需数年时间

戴尔Q3季度AI服务器收入破纪录,存储业务表现不佳

Mixpanel数据泄露事件波及部分OpenAI API用户账户信息

Procure AI获1300万美元融资,用智能体自动化采购流程

GigaOm评选Vespa.ai为顶级向量数据库

梅赛德斯-AMG Petronas F1车队运用增强现实技术提升测试效率