AMD发布业绩报告 称人工智能是目前的首要任务

在一个经济体内,我们所获得的就是我们集体预期的。在2023年头几个月里发生了各种话题和怪事,业界公司现在对于在各种系统的过度投资有些顾虑也就不奇怪了。因此,即使AMD在过去几年来一直在服务器市场快速增长,现在也开始略感宏观经济的疼痛。

但如果事情按照Lisa Su及其团队的计划发展,AMD下半年将恢复强劲的发展势头,“Genoa”Epyc 9004正在快速发展中,而“Bergamo”超分频器和云计算CPU则已经推出,“Antares”Instinct MI300混合CPU-GPU也已经曝光并且安装在劳伦斯利弗莫尔国家实验室的El Capitan级超级计算机上。

(我们在上面将MI300非正式地命名为“Antares”,原因是AMD似乎不太明白我们有必要使用同义词。既然MI100基于“Arcturus”GPU,MI200系列基于“Aldebaran”GPU,那么为什么不以夜空中最大的星星之一“Antares”来命名MI300呢,Antares是天蝎座中的一颗红色超巨星。)

事实上,Su在与华尔街分析师的电话会议上证实,AMD预计今年下半年将重回正轨,与2022年下半年相比的增长超过50%,而2022年下半年的表现相当不俗。但2023年第一季度则稍稍有点差,看起来2023年第二季度也会如此。

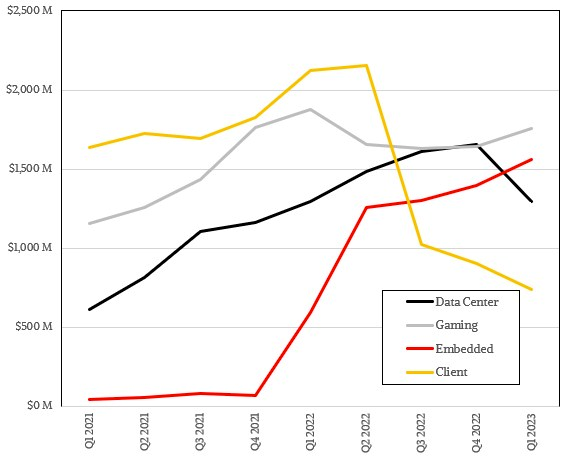

AMD第一季度的总收入为53.5亿美元,下降了9.1%。AMD在旗下未来数据中心路线图进行了大量投资,加上PC市场还在吃去年的CPU和GPU库存的老本,AMD在该季度亏损1.39亿美元。尽管如此,AMD持有的现金为59.4亿美元,环比增长1.4,但同比下降9.1%,一年前持有的现金为65.3亿美元。

img_

许多超大型商家和云计算构建商无疑都在等待128核Bergamo Epycs及其Zen 4c内核,这些内核是为专门他们的一些特定工作负载设计的,而且他们去年已经拿到了Genoa Epyc 9004的大部分份额。其中许多商家甚至在2022年11月Genoa服务器CPU正式发布之前就拿到了Genoa Epyc 9004的份额。现在他们放慢购买CPU的速度并不令人意外。而且业界对大型语言模型兴趣在爆炸性地增长,大型语言模型正在推动他们自己的消费以及云计算构建商想要销售的东西。

由于英特尔类似Bergamo的“Sierra Forest”要到2024年上半年才上市,因此AMD在Bergamo这一块并不担心来自超大规模商家和云构建商的竞争压力。在这些多核服务器CPU方面,AMD可能比英特尔领先了三个季度的时间。(Sierra Forest拥有144个内核,而Bergamo拥有128个内核,英特尔在内核方面将会有轻微的优势,这是长期以来第一次出现这种情况。)

img_

AMD在销量下降的同时对CPU、GPU和DPU路线图进行了投资,数据中心组的销售只能达到收支平衡。在3月份这个季度,数据中心产品的销售额增长了两成,略低于13亿美元,营业收入为1.48亿美元,下降了65.3%。根据我们的模型(与华尔街同行的模型一样充满了数字魔法),AMD的Epyc产品线收入为12.2亿美元,同比增长60%。Instinct GPU的销售额为6500万美元,下降了18.8%,Pensando DPU的销售额为1000万美元左右,这要归功于在微软的一个大型安装项目,该项目已经进行了一段时间了。我们还估计数据中心团队的销售额环比下降了21.8%。

相比之下,我们上周报道的英特尔的数据中心和人工智能集团的收入为37.2亿美元,同比下降38.4%,至强SP处理器的出货量下降了50%。英特尔的运营亏损为5.18亿美元。英特尔的网络和边缘集团在数据中心有一些业务,其销售额为14.9亿美元,同比下降32.7%,营业亏损为3亿美元。

再回到AMD的财务状况。我们不清楚AMD的销量是多少,但是我们知道平均销售价格下降了,因为云计算构建商和超大规模商家在第一季度用了更多的CPU组合。我们还认为,出货量的下降速度快过收入,因为AMD每个季度的CPU平均售价都能上升,AMD在架构上增加了内容,而且销售的Genoa芯片比上一代的“Milan”Epyc 7003更多。

我们认为,Epyc CPU对云计算构建商和超大规模商家的销售额达9.52亿美元,同比增长15.4%,但环比下降22.5%。这意味着最终流向企业、电信公司、小型服务提供商、政府和学术界的CPU销售额为2.68亿美元,下降30.9%。

但AMD总裁兼首席执行官Lisa Su现在考虑的是在人工智能领域提升竞争力。她指出,PyTorch人工智能框架已经被移植到Instinct GPU加速器的ROCm环境,芬兰LUMI超级计算机基于Instinct MI250X GPU和Epyc 7003 CPU,现在正在用于训练一个非常大的芬兰语语言模型。

Su在与华尔街分析师的电话会议上解释表示,“客户对我们用于人工智能训练和大型语言模型推理的下一代Instinct MI300 GPU的兴趣增加了很多。我们在本季度取得了很好的进展,实现了关键的MI300芯片和软件的可用性里程碑,我们正按计划在今年晚些时候推出MI300,提供对劳伦斯-利弗莫尔国家实验室的El Capitan exascale超级计算机和大型云计算AI客户的支持。”

上面一段最后说的El Capitan是以前没提过的,大家想知道El Capitan会用掉几多CPU-GPU复合芯片,又会留下多少提供给云构建者和超大规模商家购买和部署。很难说Nvidia(英伟达)能生产多少“Hopper”H100 GPU(其中有些是用“Grace”Arm服务器CPU扩展的),但我们持强烈怀疑态度,大型语言模型方兴未艾,这方面的需求将远远超过供应。这将推高Nvidia GPU和CPU的价格,也将迫使至少一些客户考虑AMD替代品。

Su还表示,AMD各部门和集团的所有人工智能团队已被合并为一个单一组织,该组织将由FPGA制造商赛灵思前首席执行官和AMD嵌入式集团总经理Victor Peng管理。新的人工智能部可能是那种虚拟的、跨集团组织,新的人工智能部将推动AMD的端到端人工智能硬件战略以及旗下人工智能软件生态系统的发展,包括横跨公司所有计算引擎的优化库、模型和框架。

Su解释表示,“我们正处于人工智能计算时代的早期阶段,采用和增长速度比近代历史上的任何其他技术都要快。最近对生成性人工智能的兴趣做了很好的说明,要将大型语言模型和其他人工智能能力的好处带到云、边缘和终端就需要大幅提高计算性能。AMD在利用这种计算需求的增长方面具有非常好的优势,我们拥有广泛的高性能和自适应计算引擎产品组合,我们与各种不同大型市场的客户建立了深厚的关系,我们拥有不断扩展的软件能力。我们对人工智能领域的发展前景充满期待。人工智能是我们的头号战略重点,我们正在与我们的客户群深入接触,为市场提供联合解决方案。”

AMD错过了HPC仿真和建模GPU加速的第一波,但在目前的CPU和GPU以及ROCm堆栈方面在一定程度上追了上来。而在人工智能训练GPU加速的第二波中,AMD远远落后于Nvidia。但这一块的需求超过供应,而且HPC社区在追赶超大规模商家,有助于AMD抓住机会瓜分这块人工智能蛋糕。不管怎样,与英特尔面对的GPU和OneAPI堆栈相比,AMD要更轻松些,因为AMD一直是一个可预测的CPU供应商,而且现在还是GPU供应商。

也许对Nvidia、AMD和英特尔来说最重要的是,人工智能现在几乎是无往而不利。如果一定要给个说法的话,就叫“网聊热潮”吧。

好文章,需要你的鼓励

AI投资有望在2026年获得真正回报的原因解析

尽管全球企业AI投资在2024年达到2523亿美元,但MIT研究显示95%的企业仍未从生成式AI投资中获得回报。专家预测2026年将成为转折点,企业将从试点阶段转向实际部署。关键在于CEO精准识别高影响领域,推进AI代理技术应用,并加强员工AI能力培训。Forrester预测30%大型企业将实施强制AI培训,而Gartner预计到2028年15%日常工作决策将由AI自主完成。

北大学者革新软件诊断方式:让代码问题的“病因“无处遁形

这项由北京大学等机构联合完成的研究,开发了名为GraphLocator的智能软件问题诊断系统,通过构建代码依赖图和因果问题图,能够像医生诊断疾病一样精确定位软件问题的根源。在三个大型数据集的测试中,该系统比现有方法平均提高了19.49%的召回率和11.89%的精确率,特别在处理复杂的跨模块问题时表现优异,为软件维护效率的提升开辟了新路径。

2026年软件定价大洗牌:IT领导者必须知道的关键变化

2026年软件行业将迎来定价模式的根本性变革,从传统按席位收费转向基于结果的付费模式。AI正在重塑整个软件经济学,企业IT预算的12-15%已投入AI领域。这一转变要求建立明确的成功衡量指标,如Zendesk以"自动化解决方案"为标准。未来将出现更精简的工程团队,80%的工程师需要为AI驱动的角色提升技能,同时需要重新设计软件开发和部署流程以适应AI优先的工作流程。

德国达姆施塔特工业大学团队首次揭秘:专家混合模型AI的“安全开关“竟然如此脆弱

这项由德国达姆施塔特工业大学领导的国际研究团队首次发现,当前最先进的专家混合模型AI系统存在严重安全漏洞。通过开发GateBreaker攻击框架,研究人员证明仅需关闭约3%的特定神经元,就能让AI的攻击成功率从7.4%暴增至64.9%。该研究揭示了专家混合模型安全机制过度集中的根本缺陷,为AI安全领域敲响了警钟。

稚晖君发布全球最小全身力控人形机器人,上纬启元开启个人机器人时代

2026年软件定价大洗牌:IT领导者必须知道的关键变化

Linux 在 2026 年将势不可挡,但一个开源传奇可能难以为继

CES 2026趋势展望:全球最大科技展五大热门话题预测

人工智能时代为何编程技能比以往更重要

AI颠覆云优先战略:混合计算成为唯一出路

谷歌发布JAX-Privacy 1.0:大规模差分隐私机器学习工具库

谷歌量子AI发布新型优化算法DQI:量子计算优化领域的重大突破

缓解电动汽车里程焦虑:简单AI模型如何预测充电桩可用性

Titans + MIRAS:让AI拥有长期记忆能力

Gemini为STOC 2026大会理论计算机科学家提供自动化反馈

夸克AI眼镜持续升级:首次OTA,支持89种语言翻译

最热门的 AI 模型:它们的功能和使用方法

这款古怪的 AI 智能手机可以创建你的数字分身

Faireez 获 750 万美元融资,为租赁市场提供 AI 驱动的酒店式管家服务

Broadcom 大获全胜:70% 大型 VMware 客户购买其最全面解决方案

Peer 获得1050万美元元宇宙引擎投资,推出3D个人星球功能

获 3000 万美元融资,Crogl 发布面向安全分析师的全新 AI "钢铁侠战衣"

Turing 获得 1.11 亿美元融资,估值达到 22 亿美元,为 OpenAI 等大语言模型公司提供关键代码支持

Tavus 推出系列 AI 模型,实现实时人脸交互技术突破

Welevel 获得 570 万美元融资,革新程序化游戏开发

AI 驱动的卓越运营:企业如何通过人人可及的流程智能提升成功