价值万金的路线图:AMD下阶段计划解析

IT部门,特别是运行超大规模关键业务的企业和云服务商,最看重的根本不是单独某款产品、而是整个发展路线图。所以路线图漂不漂亮,将直接决定芯片厂商的下阶段命运。AMD在过去8年的转型期间,着重为数据中心场景提供最可靠、适用性最广的CPU产品线。如今,获得初步胜利的AMD开始将CPU与GPU计算整合起来,同时再辅以一点收购自赛灵思的FPGA和来自Pensando的DPU元素。

这一切已经在本周的金融分析师简报会上得到充分展示。如大家所料,AMD公司CEO苏姿丰和她的团队将技术和资金问题对等分开,各拿出一半时间讨论。从这个角度来看,华尔街相信AMD在未来四年的发展道路将继续走得稳健轻快。考虑到各半导体制造商和系统制造商(包括计算、存储和网络)正面临前所未有的变化速度和技术挑战,谁愿意直面难题、谁就能获得资金的青睐。毕竟摩尔定律即将终结、需求猛涨令供应链难以为继,再加上新冠疫情迟迟不退、地缘政治日益激化、局部战争已然爆发,我们真的需要一点好消息了。

AMD也确实不负众望。如今这个世界对计算资源的需求无穷无尽,如果AMD能够专注在自己的路线图上走下去,则很有可能会在数据中心市场占据可观份额,最终像二十年前的Sun挑战IBM那样给英特尔带来真正的威胁。这种威胁不止于技术,更体现在收入和利润方面。虽然AMD昨天花了很多时间讨论路线图,但我们先从AMD与英特尔的对抗关系入手,再从钱这个方面绕回路线图本身。解析之旅马上开启,大家随我来!

苏姿丰在演讲中首先点题,“在我们第一次向数据中心进军时,曾经承诺要交付三代产品,并凭借这三个世代在行业中取得领先地位。客户很快就能见证我们的诺言。我们现在的「Milan」处理器已经是第三代,在行业中已经拥有了绝对的领导地位。从性能、每瓦性能、能效乃至总体拥有成本的角度来看,AMD产品都得到了客户的认可。也就是说,我们很幸运地被全球十家超大规模服务商所采用,也在这里感受到了未来市场的总体走向。另外,我们在常规企业市场也有很强的吸引力,业务同比翻了一番。而且只要把我们的CPU技术跟数据中心级GPU技术Insinct MI200系列相结合,客户就能得到全球最先进的计算机系统。”

当然,苏姿丰也提到了采用AMD CPU加GPU的2百亿亿次“Frontier”超级计算机。这么经典的案例,不拿出来说说就太可惜了。

她表示,“AMD构建的Frontier已经成为世界上性能最强的超级计算机,目前在全球超算五百强榜单中位列头名,同时也是Green500高能效超算和HPL-AI榜单的冠军。不仅如此,我们还成为第一家能够提供百亿亿级计算能力的公司。可以告诉大家,这绝非易事,但AMD一直在为这个目标而努力。大约十年前开始,我们就一直在探索冲破百亿亿次关隘的道路。”

Frontier很强大,承载着众多科学任务,同时也是AMD做过的最具成本效益的营销宣传之一。过去,Cray(现已被HPE收购,也是Frontier超算的实际构建方)一直在用超级计算机为自己宣传,英伟达和IBM近几年也开始采取类似的宣传道路。虽然AMD在Frontier项目上根本没赚钱,但它的出现激发了人们的讨论,Frontier在高性能Linpack测试中获得1.1百亿亿次算力评分的事实,也让AMD夺取HPC和AI市场份额的征程变得更加顺畅。

AMD在PC市场上完成了“从万年老二,到顶尖性能”的反超,包括从IBM手中夺取微软和索尼新一代游戏主机的定制芯片合同,并重新把目光投向十年之前曾经放弃的数据中心。

坦率地讲,就在AMD凭借三代产品和对赛思灵加Pensando的收购而一飞冲天之际,英特尔则用略显寒碜的至强XP路线图在落后的道路上步履蹒跚。对比之下,更多人开始对AMD在数据中心领域的表现充满期待。苏姿丰表示,现在的AMD已经做好准备,把自己雄厚的技术实力转化为资金收入。

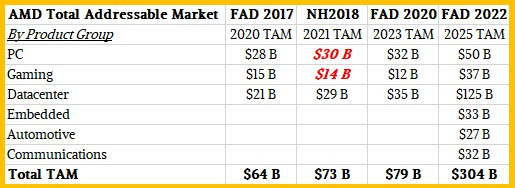

下一阶段,AMD将有部分收入增长来自数据中心产品组合的扩大,外加持续发展的总目标市场。为此,我们回顾了2015年、2017年和2020年的AMD金融分析师日活动以及2018年的Next Horizon活动,汇总了之前AMD披露过的总目标市场数据。顺着这条历史轨迹,我们也能看到苏姿丰是如何一路将AMD的CPU和GPU业务重新带回正轨:

每一次,AMD公布的总目标市场数据都牢牢紧盯其已参与市场的未来三年动态。

先从2015年说起,当时的AMD甚至没有勇气明确讨论总目标市场,只是反复强调未来Ryzen PC Epyc服务器处理器、Radeon PC和Instinct服务器GPU的发展路线图。正因为如此,上表才没有计入2015年的数据。到2018年的Next Horizon,苏姿丰提出的数据中心总目标市场数字,而我们则根据计算自行填写了相对合理的PC和游戏芯片目标市场数据。到2020年,Epyc与Instinct已经开始蓬勃发展,所以给2023年定下的总目标市场规模小幅扩大到了790亿美元。

但现在,Epyc处理器已经全面压制英特尔的至强SP,未来的超大规模处理器和云Epyc变体型号也将以非必要功能为代价换来更多计算核心,由此腾出的空间将让AMD在市场竞争中完全不虚亚马逊专为自家云服务开发的Graviton Arm服务器芯片、或者Ampere Computing的Arm架构Altra系列服务器芯片。而且伴随赛灵思和Pensando的加入,AMD公布的数据中心总目标市场已经爆炸式增长,预计2025年将达到1250亿美元。

这可是一大笔钱,所以我们认为AMD接下来应该不会再进行什么重量级收购了。毕竟手里的钱要留着补全技术短板,比如在必要时开发自己的交换机芯片,在网络层面配合Pensando DPU。而且在更为拥挤的AI市场,AMD也可以把Insinct GPU跟基于DSP的赛灵思AI引擎与FPGA可编程逻辑结合起来。不过目前来看,网络这边应该更为重要,交换机跟DPU最好能一手抓,毕竟英特尔和英伟达就分别在使用自家的网络芯片。

这样一来,AMD就能专注于按时交付计算引擎,凭借绝对高性能和相对高能效来对抗英特尔和英伟达两位老对手,进而在市场上两面出击、分别得胜。当然,另两位芯片巨头也不可能坐以待毙,英特尔有“Ponte Vecchio”Xe HPC GPU,英伟达则拥有“Grace”Arm服务器CPU。三家厂商都计划从明年开始推出CPU-GPU混合处理器,后文我们将做具体讨论。

但总目标市场只是个粗略的指标,仅供产品路线图和季度财报参考。但AMD近年来确实表现得很稳,一路增长、一路提升,所以观众们的心态也越来越乐观,都想看看AMD怎么把吹过的牛变成现实。至于英特尔,确实需要再加把劲了,曾经的垄断优势让他们躺下摆烂,于是很快失去了市场的信任。事实证明,让市场自由竞争确实要比让美国司法部的反垄断部门强行介入效果更好。所以AMD的崛起并不是坏事,英特尔你就感恩吧……

再来看2017年,当时Epyc刚刚推出,AMD的GPU产品还比较薄弱。所以苏姿丰也只能含糊其辞,承诺收入将迎来“两位数的增长”,毛利率则在40%到44%之间。AMD在2019年时只有4%的收入作为自由现金流,2020年为8%,2021年则为20%.

到2020年,经过三年火热、但还不算爆款的Epyc销售,再加上接下来MI100与MI200系列对GPU计算产品的补齐,AMD公司勇敢做出接下来几年实现20%增长的承诺,毛利率也将高于50%。此外,AMD表示将把15%或更多的收入作为自由现金流。

之后就是2022年,AMD公司CFO Devinder Kumar开始把收购来的赛灵思纳入考量(与二者相比,当时已经买下的Pensando还产生不了什么实质性收入),表示AMD在未来三到四年内将继续保持约20%的收入增长,毛利率则将高于57%,此外可以将收入的25%以上作为自由现金流。Kumar还在演讲中打趣道,人们一直在问AMD什么时候才能开始赚钱,答案是:从现在开始。其实我们觉得,AMD很大程度上是被台积电的代工能力给拖累了。如果台积电能把代工产能提高2倍,那这些芯片也肯定能卖出去。于是总是就成了,AMD到底能预订多少产能?这要看AMD手头能用的现金有多少……

苏姿丰和Kumar还聊到其他一些有趣的话题,也就是2019年的数据中心和嵌入式业务。这次演讲中二者还是彼此独立报告的业务,但从2022年第二季度开始被合并到了一起。这块收入占AMD 2019年67.4亿美元总销售额的15%左右,大概10亿美元多一点。到2021年,AMD核心业务的销售额已经达到164亿美元,其中数据中心和嵌入式部门贡献了近40亿美元(我们的模型计算得出为39亿美元),Kumar称占比为25%(但我们计算为23.7%)。如果把赛灵思的收入添加到2021年的统计当中,那么AMD公司在2021年的收入为201亿美元,其中约40%、即约80亿美元来自数据中心和嵌入式部门。

展望未来三到四年,数据中心和嵌入式业务将在AMD总收入中占比超过50%。

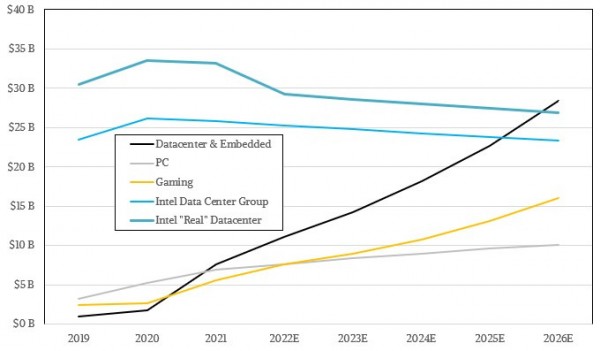

把这一切跟AMD对2022年做出的263亿美元收入预测,乃至到2026年之间的所有预测进行对比,就得到了以下表格:

下面我们要对数字做一番解释。

首先,我们预计PC业务的年增长率为10%,为数据中心增长率的一半,这也符合AMD有信心在PC市场总体缩水的情况下、逆势扩大份额的信心相一致。毕竟最大的竞争对手英特尔表现实在拉胯,对打的酷睿PC芯片比Ryzen更大、更热还更贵。如果把数据中心和嵌入式收入在AMD总收入中占比50%的时间节点设定在2025年,那么2026年自然就将超过50%,不过在此之后占比应该会逐渐停止增长。而用总收入减去PC、数据中心和嵌入式芯片的销售额,得到的就是游戏芯片收入。好了,这样得到的就是AMD未来五年的各分项粗略收入模型。

苏妈万岁!

真正有趣的来了。英特尔正在重新调整集团内各部门,所以暂时没有发布相关历史数据。因此,我们只能用英特尔的前数据中心部门历史数据和我们对“实际”收入的估算,包括闪存、网络以及各类边缘与物联网设备的销售额。这些都属于英特尔之前划定的“数据中心”业务范畴,但现在全部拆分出来了。

纯粹为了好玩,我们绘制了AMD历史数据与未来预测(包括赛灵思),再跟英特尔数据中心部门的历史真实数据和我们的估算结果进行对比。结论如下:

英特尔在2021年因出售闪存业务而导致数据中心收入大幅跳水。我们认为,英特尔接下来恐怕无法进一步扩大数据中心市场的份额占比,上图给出的假设其实是英特尔以每年2%的速度持续下降。虽然英特尔有心回天,但四面八方的竞争压力实在太大,除非他们能及时推出产品、不受代工产能的影响,而且AMD、英伟达和Ampere等其他厂商一位客户也抢不到,否则下降真的已成必然。总之,只要竞争对手出得起代工预付款,英特尔面前就只剩一个方向——下滑。

所以我们就能预测判定,到本路线周期末尾,AMD的数据中心业务体量将与英特尔基本相当。

听着有点悬乎,对吧?

如果数据中心市场的扩张速度足够快,就像过去几年那样,那么英特尔还有一搏的空间。但如果市场收缩,那英特尔就只能跟AMD、英伟达、Ampere Computing和其他原研CPU打价格战——要么牺牲收入/利润,要么牺牲份额。目前还不清楚英特尔到底会选择哪头,但可以肯定的是,芯片巨头接下来已经没有毫发无损的道路可走了。

而在另一方面,AMD则对自己的路线非常坚定——做出好产品,再借此赚钱。愈发可观的自由现金流,已经让AMD再次具备了自建代工基础设施的能力。但吃过苦头的AMD很清楚,有这闲钱不如跟台积电签订单——台积电负责建厂和赚钱,AMD直接租产能。

好文章,需要你的鼓励

CES上杨元庆首谈AGI,碾压人类的叙事不会让AI更聪明

很多人担心被AI取代,陷入无意义感。按照杨元庆的思路,其实无论是模型的打造者,还是模型的使用者,都不该把AI放在人的对立面。

MIT递归语言模型:突破AI上下文限制的新方法

MIT研究团队提出递归语言模型(RLM),通过将长文本存储在外部编程环境中,让AI能够编写代码来探索和分解文本,并递归调用自身处理子任务。该方法成功处理了比传统模型大两个数量级的文本长度,在多项长文本任务上显著优于现有方法,同时保持了相当的成本效率,为AI处理超长文本提供了全新解决方案。

Gmail新增Gemini驱动AI功能,智能优先级和摘要来袭

谷歌宣布对Gmail进行重大升级,全面集成Gemini AI功能,将其转变为"个人主动式收件箱助手"。新功能包括AI收件箱视图,可按优先级自动分组邮件;"帮我快速了解"功能提供邮件活动摘要;扩展"帮我写邮件"工具至所有用户;支持复杂问题查询如"我的航班何时降落"。部分功能免费提供,高级功能需付费订阅。谷歌强调用户数据安全,邮件内容不会用于训练公共AI模型。

华为研究团队突破代码修复瓶颈,8B模型击败32B巨型对手!

华为研究团队推出SWE-Lego框架,通过混合数据集、改进监督学习和测试时扩展三大创新,让8B参数AI模型在代码自动修复任务上击败32B对手。该系统在SWE-bench Verified测试中达到42.2%成功率,加上扩展技术后提升至49.6%,证明了精巧方法设计胜过简单规模扩展的技术理念。

联想集团混合式AI实践获权威肯定,CES期间获评“全球科技引领企业”

CES上杨元庆首谈AGI,碾压人类的叙事不会让AI更聪明

CES 2026 | 重大更新:NVIDIA DGX Spark开启“云边端”模式

Gmail新增Gemini驱动AI功能,智能优先级和摘要来袭

研究发现商业AI模型可完整还原《哈利·波特》原著内容

Razer在2026年CES展会推出全息AI伴侣项目

CES 2026:英伟达新架构亮相,AMD发布新芯片,Razer推出AI奇异产品

通过舞蹈认识LimX Dynamics的人形机器人Oli

谷歌为Gmail搜索引入AI概览功能并推出实验性AI智能收件箱

DuRoBo Krono:搭载AI助手的智能手机尺寸电子阅读器

OpenAI推出ChatGPT Health医疗问答功能

Anthropic寻求3500亿美元估值融资100亿美元