亚信科技迈入新时代 助推银行业实现数字化运营

近日,第七届银行业数据中心联席会议在武汉顺利召开,银行业向数据中心管理新局面又迈进了一步。无独有偶,今年5月,银保监会发布《银行业金融机构数据治理指引》,以取代银监会2011年颁布的《银行监管统计数据质量管理良好标准(试行)》。对银行业来说,数据化、智能化已成为必然趋势,得数据者得天下。

事实上,凭借着在运营商领域强大的数据布局和运营能力,通讯行业软件领军企业亚信科技很早就开始布局银行业,并与国内一些知名银行展开了紧密合作,已经在该领域形成了一系列行业解决方案。成立以来,亚信科技一直深耕于电信行业,二十多年来积累了深厚的客户应用基础,其在运营商领域的服务能力、产品能力和集成能力也颇受业界认可,随着产品和技术能力的持续积累,亚信科技开始将其提供电信运营商级别解决方案的能力向其他行业输出,在企业数字化转型的大潮下,帮助更多行业用户加速转型,银行业正是其重点转型的领域之一。

创新驱动 亚信与银行业携手开拓新时代

今年以来,亚信科技与招商银行就企业数字化转型问题进行了多次深入探讨,并签署了合作协议,正式宣布达成战略合作。数字化、智能化运营,正成为银行业迈入新时代的重要利器。

利用大数据、人工智能等新兴技术,深度挖掘现有数据的价值,通过数字化转型,银行业能够更好地服务客户。与此同时,亚信科技将通过智享·数字金融平台,结合电信运营商级别解决方案的规模优势,帮助行业构建多业务线条、多数据维度、多应用场景的市场营销能力,助力银行业向网络化、数据化、智能化的Fintech转型。

事实上,在与多家金融机构的沟通中,亚信科技也清楚地看到了金融行业的数据盲区:缺少海量运营商数据平台的运营支撑。针对这一金融短板,结合数据挖掘能力与运营能力,亚信科技推出了智享·数字金融平台。因此,此次双方携手,共同助推银行业的数字化转型,也在意料之中。

“三横N纵” 智享·数字金融平台使银行业更智慧

当前,在数字化运营道路上,银行业正面临着两个层面的问题。一方面是对外用户层,线上线下业务并行存在时,如何让线上的用户体验更简单,如何让线下用户办事更便捷;新的促销活动,最佳的理财产品,如何精准地推送给需要的人。另一方面是对内管理层,新业务推出前如何避免风险,新产品上线后,如何更具市场竞争力;用户的网络业务越来越多时,安全性如何保障。

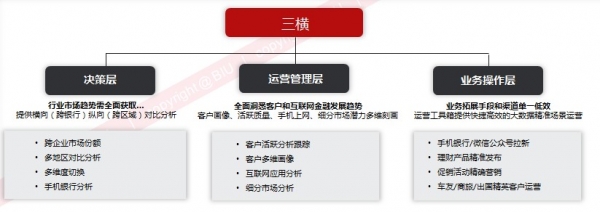

智享·数字金融平台:“三横N纵”

基于多年运营商服务经验,亚信科技找到了银行业数字化运营挑战的应对之策。亚信科技智享·数字金融平台可以为银行业提供“三横N纵”的决策运营支撑、数据洞察、客户精准运营等大数据服务,将银行业的劣势转为优势,全局掌握市场动态、开展业务、精准运营;同时,可以利用大数据建立起实时欺诈识别模型,实现秒级的潜在欺诈交易识别,确保用户交易的安全。

未来,通过亚信科技的智享·数字金融平台,银行业可以实现跨地域、跨企业的数据分析,从而最大限度规避新业务的风险,提高新产品的竞争力;可以从活跃度、上网行为、细分市场等多维度了解客户信息,发现高价值客户,实现个性化精准营销。此次亚信科技跨步迈入银行业,不仅是其数据运营新业务领域的一次创举,更彰显了其开拓新客户、新业务和新模式的决心和信心。

好文章,需要你的鼓励

让AI记住房间每个角落:悉尼大学团队如何让视频生成拥有“空间记忆“

悉尼大学和微软研究院联合团队开发出名为Spatia的创新视频生成系统,通过维护3D点云"空间记忆"解决了AI视频生成中的长期一致性难题。该系统采用动静分离机制,将静态场景保存为持久记忆,同时生成动态内容,支持精确相机控制和交互式3D编辑,在多项基准测试中表现优异。

西班牙病毒如何将谷歌带到马拉加

33年后,贝尔纳多·金特罗决定寻找改变他人生的那个人——创造马拉加病毒的匿名程序员。这个相对无害的病毒激发了金特罗对网络安全的热情,促使他创立了VirusTotal公司,该公司于2012年被谷歌收购。这次收购将谷歌的欧洲网络安全中心带到了马拉加,使这座西班牙城市转变为科技中心。通过深入研究病毒代码和媒体寻人,金特罗最终发现病毒创造者是已故的安东尼奥·恩里克·阿斯托尔加。

马里兰大学突破性发现:AI推理过程终于有了“身体检查“——ThinkARM框架揭开大型语言模型思维奥秘

马里兰大学研究团队开发ThinkARM框架,首次系统分析AI推理过程。通过将思维分解为八种模式,发现AI存在三阶段推理节律,推理型与传统AI思维模式差异显著。研究揭示探索模式与正确性关联,不同效率优化方法对思维结构影响各异。这为AI系统诊断、改进提供新工具。

超智算完成北京核心智算中心资产收购,加速构筑“3+X”全国算力网络新格局

走出“参数崇拜”:联想用“一体多端”重塑“人的尺度”

从“单点突破”到“一体多端”:拆解天禧AI 3.5进化背后三年的进化哲学

openGauss Summit 2025在京召开,加速行业智能化变革,共建繁荣数据库生态

2025联想天禧AI生态伙伴大会:天禧AI一体多端,与开发者共建个人AI生态

西班牙病毒如何将谷歌带到马拉加

LangChain核心库曝出严重漏洞,AI智能体机密信息面临泄露风险

Mill如何与亚马逊和全食超市达成合作协议

TechCrunch创业大赛中的9家顶尖生物技术初创公司

2025年印度科技领域十大重要发展

中科大发布Live Avatar:AI数字人无限聊天不翻车

从软件定义汽车到AI驱动质控:Testin云测助力车机测试数智化价值落地